乙烯-醋酸乙烯共聚树脂(简称EVA树脂)是由乙烯和醋酸乙烯(VA)为原料生产的一种乙烯衍生产品,树脂中VA的质量分数一般为5%~40%,平均相对分子质量为10000~30000。

EVA树脂

与聚乙烯相比,EVA树脂由于在分子链中引入了VA单体,提高了聚合物的支化度,降低了结晶度,提高了柔韧性、耐冲击性、填料相溶性和热密封性。

因此具有良好的柔软性、耐冲击强度、较好的耐环境应力开裂性,良好的光学性能、耐低温性以及无毒性等,在发泡材料、功能棚膜、包装膜、注塑制品、吹塑制品、泡沫注塑制品、调和剂以及黏合剂、电线电缆、光伏电池封装胶膜以及热熔胶等方面具有广泛的应用。

生产企业及产能

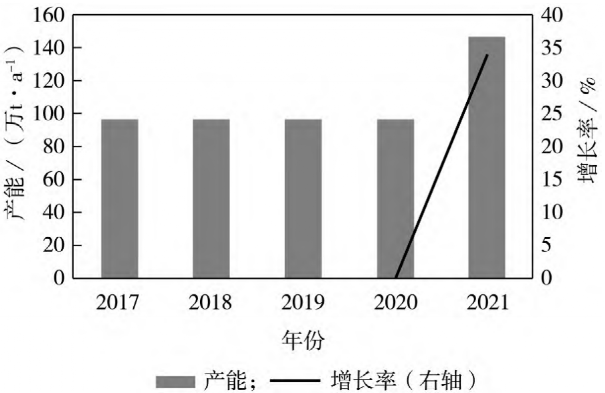

2021年,我国EVA新增产能50万t/a,分别为延长中煤榆林公司30万t/a装置、扬子石化10万t/a装置和中化泉州石化10万t/a装置,EVA年产能增长达33.97%,行业产能目前达到147.2万t/a。

从近五年我国EVA产能变化来看,2017年—2020年产能均保持在97.2万t/a,没有新产能的投放。

受下游光伏、电缆等行业的需求快速增长的拉动,目前我国已成为亚洲第一大EVA消费地,也是亚洲消费增长最快的区域,国内EVA市场处于供不应求的态势,为了满足国内日益增长的旺盛需求,国内EVA自供能力正朝着扩张方向发展。

2020年原计划有多套新装置投产,但受突发的疫情影响,新产能均推迟至2021年及以后。2017—2021年我国EVA产能统计如图1所示。

图1 2017—2021年我国EVA产能示意

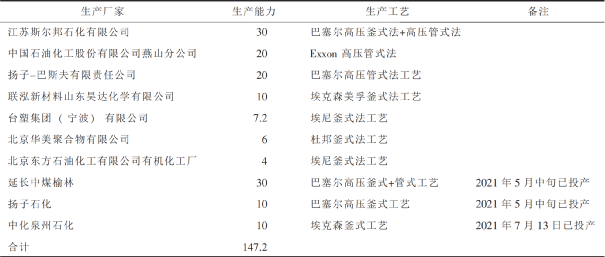

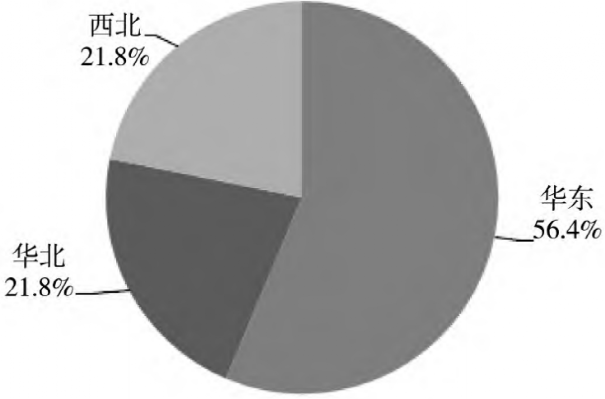

2021年我国EVA树脂的主要生产厂家情况详见表1。

EVA生产企业主要集中在华东及华北地区,产能占比分别为56.4%和21.8%,而延长榆林30万t/a装置填补了西北地区EVA生产的空白,占比21.8%。华南暂无EVA产能。国内EVA产能区域分布情况如图2所示。

图2 国内EVA产能区域分布情况示意

国内EVA生产企业多采用高压本体聚合工艺,从技术来源来看,多采用巴塞尔及埃克森生产技术。其中,采用管式法工艺的产能为80万t/a,约占总产能的54.35%;采用釜式法工艺的产能为67.2万t/a,约占总产能的45.65%。

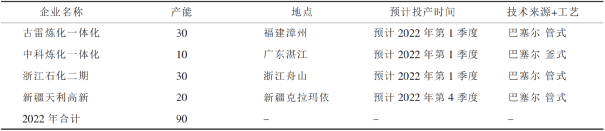

据统计,2022年预计有4家(古雷炼化30万t/a、中科炼化10万t/a、浙江石化二期30万t/a、新疆天利高新20万t/a)共计90万t/a的EVA装置投产,到2022年底,我国EVA行业总产能将达到237.2万t/a,产业规模翻倍增长。新产能的投放不仅提升了国内EVA自供能力,同时行业竞争也将更加激烈。2022年国内EVA计划新建装置情况详见表2。

供需情况

近五年,我国EVA树脂产量持续增长,2020年产量达到78.68万t,2016—2020年均增长率为14.2%。

2021年在EVA市场向好的拉动下,EVA原有装置稳定生产,新投产装置也在不断释放产能,2021年1—10月产量已达到83.69万t,超过2020年全年产量。供应量不断增长,使EVA进口依存度逐年下降,2021年1—10月降为51.39%,国产品已占据市场半壁江山。

我国EVA树脂主要用于功能性棚膜、包装膜、鞋材、热熔胶、电线电缆以及太阳能光伏等。随着下游产业的不断发展,EVA需求量也在不断增加。

自2010年以来,我国EVA行业进入快速发展阶段。

2016年表观消费量为130.38万t,2020年表观消费量为190.00万t,2016—2020年均增长率为10.2%。

2021年1—10月表观消费量为172.16万t,比上年同期略有增长。

2016—2021年国内EVA供需情况详见表3。

表3 2016—2021年国内EVA供需情况

|

年份 |

产量/万t |

进口量/万t |

出口量/万t |

表观消费量/万t |

进口依存度/% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

伴随着国内产业结构调整,EVA下游行业发展表现出不平衡性。发泡市场(包括鞋材)需求接近饱和,消费占比有所萎缩。

与此同时,随着我国光伏产业、预涂膜技术和无卤阻燃电缆的发展,太阳能电池、涂覆、电线电缆已成为EVA树脂的重要应用领域,我国EVA树脂的消费结构也发生了较大变化。

目前我国EVA树脂的消费结构为:发泡制品对EVA树脂的需求量约占总消费量的33.0%,太阳能光伏料约占30.8%,电线电缆约占16.7%,热熔胶约占7.2%,涂覆约占7.8%,农膜约占2.0%,其他方面约占2.5%。

未来,制鞋行业受到国内劳动力成本上升等因素影响,发展仍将放缓,对EVA树脂的需求也将放缓。而光伏发电作为国家大力扶持的清洁能源项目,未来将会保持持续增长,进而推动我国EVA下游光伏行业发展。

预涂膜作为新兴产品,具有广阔市场前景,对EVA需求量逐年增加。EVA在薄膜及电缆生产中,多用于高品质产品的生产,随着高新技术的发展,人民生活水平的提高,其用量也将快速增长,尤其在包装用EVA薄膜和无卤阻燃电缆料等领域。

预计到2022年我国对EVA树脂的需求量将达到220.0万~230.0万t。

进出口情况

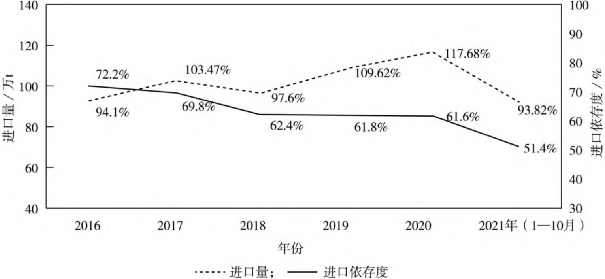

2016—2021年我国EVA进口量变化情况如图3所示。

图3 2016—2021年我国EVA进口量示意

据统计,2016—2020年EVA进口量年均增幅为5.75%。2020年进口量达到117.68万t,同比增长7.25%。

主要原因是:国内不断增长的需求,特别是2020年国内光伏装机量大幅攀升,拉动EVA光伏胶膜的需求量大增,而国产EVA主要以中低端料为主,高端EVA的排产较少,高VA含量的EVA多依赖进口为主。

2021年因国内多套EVA装置投产,自给力增加,进口量基本无增长。EVA高端料进口量仍维持较高水平,而低端料进口减少。

近年来,尽管EVA进口量呈增长态势,但随着国内EVA产量的逐年增加,进口EVA产品在国内市场份额呈现下降趋势。

从进口来源地来看,近五年来,我国大陆EVA来源结构变化不大,主要来自韩国、中国台湾、泰国、新加坡和沙特,这五个地区进口量合计占总进口量的76.5%。

韩国是我国EVA第一大进口来源地,主要来源韩国道达尔、韩华、韩国LG、韩国乐天等企业,中国台湾是我国大陆EVA第二大进口来源地,主要来源台湾台塑、台聚等企业,2017—2021年进口量稳定增长。

从贸易方式来看,EVA进口主要以一般贸易、进料加工贸易为主,两者大概占总贸易量的95%左右。2019—2020年一般贸易进口量均在90万t上下,进料加工贸易占比始终在13%附近,其贸易量在13万~15万t。

从注册地来看,EVA进口主要分布在浙江、江苏、福建、广东、山东等省,与当地的下游发泡鞋材、电线电缆、光伏胶膜、包装膜、热熔胶等产品有关。广东省进口占比从2019年的15%减少至2020年13%左右,与出口企业外迁至东南亚、华东等地有较大关系。而福建的进口占比近几年增长明显,浙江、江苏等地的进口量较为稳定。

预计2022年国内计划新增多套EVA装置,加上2021年新投产的产能释放,将在一定程度上加大国产品市场供应量,但新产能暂以生产低含量EVA为主,后期将逐步生产高含量产品。

预计2022年在EVA的高端料市场发展迅速,尤其是光伏膜市场的需求将保持快速增长的预期下,国内EVA高端料生产供应不足的状态仍将持续,仍需要进口产品满足市场需求。

2016—2020年我国EVA树脂出口量在5万~6万t左右。主要出口到肯尼亚、莫桑比克、墨西哥、尼日利亚、苏丹、印度尼西亚、伊朗以及越南等国家或地区。受疫情影响,2021年出口量基本维持现有水平。

价格走势

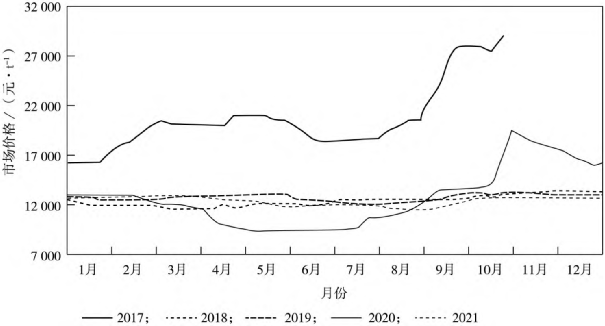

近五年来,国内EVA市场逐渐从默默无闻走向跌宕起伏,从2020年下半年开始冲向高位,而2021年下半年创造了历史,走出了前所未有的巅峰。2017—2021年国内EVA市场价格走势如图4所示。

图4 2017—2021年国内EVA市场价格走势示意

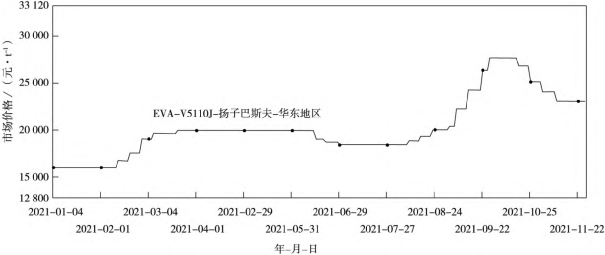

据隆众资讯数据统计显示,2021年国内EVA主流牌号华东市场V5110J年度最高价27600元/t出现在10月,年度最低价16000元/t出现在1月初。11月中旬以后,随着光伏料需求的逐渐减弱,EVA市场走势略有回落并慢慢平稳。2021年1—11月我国华东地区EVA(V5110J)市场价格走势如图5所示。

图5 2021年1—11月我国华东地区EVA(V5110J)市场价格走势示意

后市来看,成本端:预计短期亚洲乙烯价格或维持上行趋势,成本端支撑利好。供应端:装置正常运行。需求端:限电对下游生产的影响在部分地区或趋于缓和。预计短期内EVA市场或以盘整为主。

生产技术

目前,国内外EVA产品的生产工艺主要有4种:高压法连续本体聚合、中压悬浮聚合、溶液聚合和乳液聚合。

其中,溶液聚合和乳液聚合工艺应用较少。

市场上的EVA树脂大多采用高压法连续本体聚合工艺生产,VA含量(质量分数,以下同)一般为5%~40%。

根据所采用反应器的不同,有管式法和釜式法两种生产工艺。

管式法生产工艺是采用管式反应器的高压连续本体法聚合工艺。

管式法的优势在于可以大规模生产高压聚乙烯(LDPE)及VA质量分数较低(一般低于30%)的EVA树脂产品。反应温度、压力沿反应管长降低,反应停留时间相对较长;微分子结构为梳状,相对分子质量分布窄,长、短支链较少而且分布不均匀;机械性能好,发泡性能较差,主要用于膜料和挤出涂覆。

反应器的压降是决定设备结构的关键因素,压降过大会影响产品密度及相对分子质量;采用高负荷超载大型压缩机;采用多段注入乙烯和引发剂,使用相应调整剂来控制聚合物的产品性能。

此外,该工艺的投资和操作费用相对较低。该工艺可生产VA质量分数低于30%的EVA树脂,VA的单程转化率为25%~35%。

釜式法生产工艺是采用高压釜式反应器的连续本体聚合工艺。

釜式法的优点是反应温度和压力均匀,易形成有许多长支链的聚合物,即使是高相对分子质量的树脂也比较容易加工;反应停留时间短,适用于生产小批量牌号,过渡料少;采用超大型压缩机,但压力相对较低;采用多区反应器以及使用相应的调整剂控制相对分子质量和支化度分布;投资和操作费用较高;微分子结构为星状,相对分子质量分布广,长、短支链较多且分布均匀,对交联性能影响较大;分子结构长支链多,弹性好,发泡性能较好。

该工艺可生产VA质量分数低于40%的EVA树脂,反应的单程转化率为16%~23%,VA的单程转化率为10%~20%。产品主要用于发泡、挤出涂覆、光伏、热熔胶以及电线电缆等。

产业发展趋势

目前,世界上生产EVA树脂的釜式法生产工艺和管式法生产工艺各具特点,采用EVA树脂和LDPE装置兼产EVA树脂的生产模式是今后的发展趋势。

EVA树脂的消费领域变化不大,但结构将发生一定的变化,农膜虽仍是最大的消费领域,但所占比例将有所下降,而热熔胶、涂覆以及光伏等领域所占比例将有较大的增长。

未来几年,我国仍将有多家企业计划新建或者扩建EVA树脂生产装置。但由于我国EVA树脂生产装置大多可配套生产LDPE,因此,其产量受LDPE的制约较大,产量的增加具有很大的不确定性。

近年来,随着EVA下游新兴行业不断发展,对高VA含量EVA树脂的需求不断增加。而从目前我国EVA的产品结构来看,高VA含量产品缺乏,仍依赖于进口,所以釜式法工艺或更能迎合国内对高VA含量产品的需求,成为我国新建EVA装置的主要生产工艺。

虽然我国EVA树脂的生产能力不断增加,但仍无法满足国内实际需求,供需矛盾依然突出。生产的EVA树脂多为通用牌号,同质化较为严重,牌号宽度不足,造成低端通用型产品过剩,而高端产品仍依赖进口。

缺乏具有自主知识产权的工业化生产技术,新建装置仍将采用引进技术,受控因素较多,缺乏技术谈判的筹码。

来源:乙烯-醋酸乙烯(EVA)树脂生产及市场分析

END

原文始发于微信公众号(光伏产业通):光伏带动快速增长,EVA树脂生产及市场分析