目前国内车载瓶主要采用的是35MPa的III型瓶,碳纤维的性能参数各大厂家均对标日本东丽,应用在高压气瓶领域为T700、T800以及少量的T720系列,碳纤维丝束一般为24K;使用12K碳纤维时,通过增加碳纤维股数的方法达到相同的工艺要求,成本就会相应增加。

III型瓶的20MPa、35MPa气瓶,IV型瓶的20MPa、35MPa、70MPa均使用T700级别的碳纤维。在70MPaIII型瓶,通常使用级别更高的T800、T720级别碳纤维,由于东丽的封锁只能使用韩国晓星的产品。

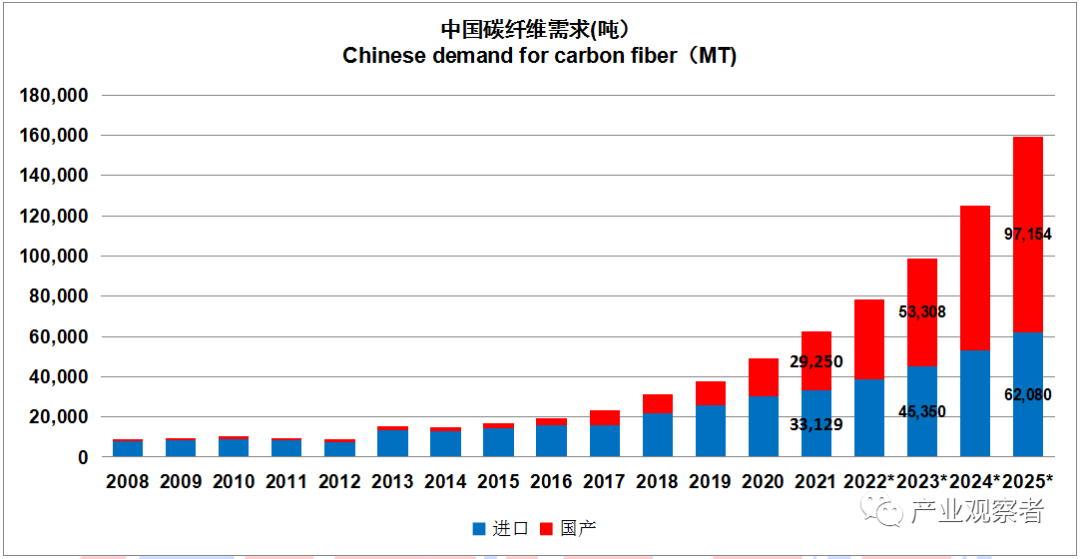

东丽封锁了约1年的对华出口,目前进口碳纤维以韩国晓星TH2550为主,其产品性能优越,缠绕工艺性好,使用在35MPa、70MPa压力等级较高的缠绕气瓶。国外封锁恰恰是国产碳纤维替代的良好契机,也是近年国产化替代快速增长的重要原因。原以为到2025年进口与国产持平,现在看起来,国内主要碳纤维企业都已经上市或正在准备上市,所以产能扩张很快,预计到2022年国产碳纤维与进口量就可以持平。

图1 我国碳纤维进口与国产量变化情况

目前国内氢瓶碳纤维供应商主要有中复神鹰、光威复材和中安信可以达到气瓶缠绕的要求,不过目前依然以小丝束为主,而且供不应求,T700价格基本上都在200元/kg以上,如果上到T800价格就要翻十倍。

不过,国产碳纤维还存在产品稳定性差,毛纱率高,缠绕工艺性差的问题,大多使用在20MPa的缠绕等级上,35MPa的压力等级也有使用,但在70MPa等级使用较少。且除中复神鹰外,其余品牌的国产碳纤维产量较低,可使用的厂家不多。

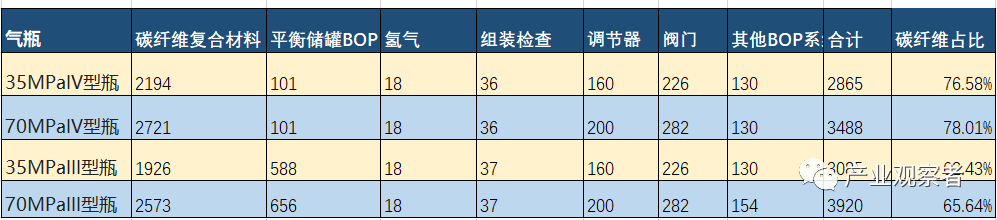

III型瓶和IV型瓶的差异在内胆材料的工艺和性能上。中集安瑞科的工程师于海泉说:“从产品结构来看,同样压力的III型瓶和IV型瓶材料成本差别不大,主要成本差异在工艺上,因为IV型瓶塑料内胆不需要热处理,且成型更加容易,所以比铝制内胆的成本更低。问题是,国内IV型瓶需要解决材料耐疲劳性和温度适应性的难点和痛点。解决这些问题就需要摊销成本,所以目前价格比较高。”

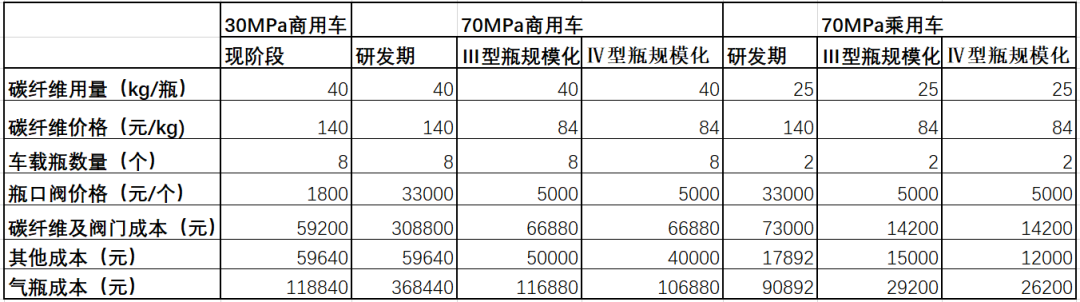

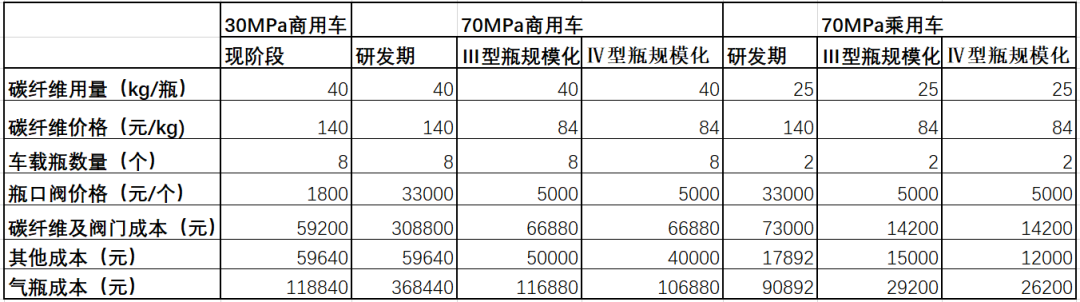

70MPa与35PMa的成本差异在阀门上,于海泉说,虽然三个70MPaIV型瓶的阀门成本达不到20万,但目前也有差不多10万左右,这也是非常高的成本,因为70MPa的储氢瓶要求阀门承受的压力更大,集成度更高,所以现在的阀门成本包括了研发费用,研发阶段没有规模,因此阀门的成本很高,未来规模化生产成本有很大的下降空间。

于海泉说,目前国内IV型瓶开发之所以难是因为一些企业操之过急,总希望产品的储氢密度能够达到极致,超越世界先进水平,但研发是需要有积累的,储氢密度的提升、塑料内胆对高温、低温的适应性都是研究IV型瓶需要解决的痛点,这也成为研发阶段的成本。

因为气瓶没有补贴,所以,市场就需要承担这一部分研发费用,从已经比较成熟的产品来看,即使现在还没有规模,成熟产品的价格也不算太贵,国富氢能招股说明书显示,公司2019年-2021年气瓶平均价格分别为8.84万元/套,12.43万元/套、13.78万元/套,只是,因为近几年销量没有突破,同一规格的产品价格也没有下降。

表1 国富氢能储氢瓶价格

如果采用70MPaIV型瓶,短期内因为研发费用成本上升,但长期来看,IV型瓶成本低于III型瓶。

表3 2021年不同用途的碳纤维比例与价格

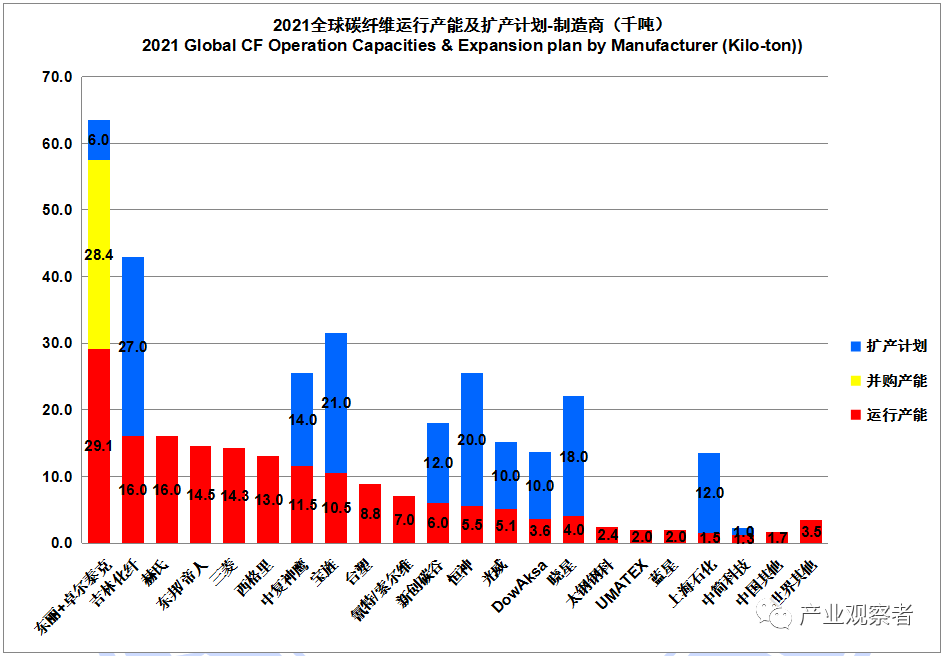

碳纤维材料具有高强度、低质量密度的特征,是人类材料应用的一次革命,但长期以来,碳纤维就像是一个贵族,只能用于”奢侈“领域,如军工领域和高端体育休闲用品。近年来随着大丝束技术的突破和新能源领域的规模化应用,碳纤维综合成本呈下降趋势。

这是一个发展极其漫长的行业,国际市场从发明碳纤维到产业化经历了上百年,我国上世纪60、70年代就开始了碳纤维的研究,但中途因为改革开放而中断,直到2003年后才进入新的发展阶段,而且相关企业都有非常深厚的沉淀,通过技术积累和工艺上的进步推动行业的进步。

前几年国内丙烯腈市场处于供不应求,2019年新建产能逐步释放 ,截止2021年7月,国内丙烯腈产能共计258.9万吨/年,在建项目190万吨。

近年来,碳纤维民用市场对大丝束碳纤维需求快速增长。大丝束碳纤维通常指碳纤维根数在48000 根即(48k)以上的纤维束,包括50000(50k)、60000(60k)、120000(120k)、360000(360k)等,而小丝束碳纤维指纤维根数小于48k 的碳纤维束,如1000(1k)、3000(3k)、12000(12k)、24000(24k)等。

相比小丝束,大丝束碳纤维最大的优势,就是在相同的生产条件下可大幅度提高碳纤维的单线产能,实现生产的低成本化。而且在复合材料制备过程中的铺层效率也更高,生产成本却能降低约30%以上。民用聚丙烯腈原丝是制备大丝束碳纤维的原丝,通常原丝价格约为制备碳纤维成本的 50~60%左右,因此,大丝束碳纤维的售价可以控制到小丝束碳纤维的50%-60%左右。

如从工艺上,吉林碳谷湿法纺丝技术的纺速已经逐年从纺速55m/min升到100m/min,是一个逐年进步的过程。

上海石化自2016年5月开始研发48K大丝束原丝试验,2018年4月官方称突破了48K大丝束碳纤维,于2021年1月4日举办开工仪式建设2.4万吨大丝束原丝、1.2万吨48K大丝束碳纤维项目。

上海石化工程师黄翔宇说:“从12K小丝束到48K大丝束,并不是把喷丝口数量从1.2万个放大到4.8万个这么简单,中间要走过一条十分艰难的攻关之路,这需要深厚的科研理论作指导,丰富的实践经验作支撑,才能解决很多关键的技术难点,从量变到质变的飞跃。”

即使这样,林刚认为,上海石化的产业化也还需要三年左右才能够满足市场的需求。民用市场有很大的发展空间,压力容器是非常重要的增长点,但林刚说,未来碳纤维一定要走大丝束、高性能和低成本的路线,而且他认为碳纤维行业会出现分化,因为一些企业不在正确的路上。

为什么值得投入呢?因为储氢瓶是一个巨大的市场。以中集合思康的产能规划为例,公司一期产能规划10万只瓶子对碳纤维的需求就是4000吨,这相当于国内一家中等规模企业一年的产量。

2021年中国市场车载储氢瓶出货量为30284支,同比增长122.43%,如果按照每个瓶子40kg计算,对碳纤维的需求是1211.36吨,如果达到2025年5万辆车,每个车8个瓶,那么就是16000吨;2030年达到100万辆车,如果40%商用车,60%乘用车,我们可以用40*8*40+60*2*25来模拟计算,则中国市场未来几年车载瓶对碳纤维的累计需求达到15.8万吨,而到2021年,全球碳纤维的需求也只有11.8万吨。

而我们还只算了国内市场的车载瓶,为了提高氢气运输量,现在长管拖车已经开始用到碳纤维缠绕瓶,而一辆碳纤维的长管拖车要用到一吨以上的碳纤维,如果按照一辆长管拖车服务50辆燃料电池汽车计算(现在差不多30辆),则2025年就需要1000辆管束车,如果50%采用碳纤维,未来三年长管拖车带来的需求就是500吨,而到2030年管束车需要的碳纤维需求估计在6000吨以上。

林刚预测2025年压力容器对碳纤维的需求22810吨,如果到2030年增长10倍,则碳纤维的需求量就是22.81万吨。

显然,碳纤维材料和阀门的高性能、低成本是推动储氢瓶规模化的条件,反过来,只有规模化和碳纤维材料的“平民化”才能让碳纤维材料和阀门有更大的发展空间。从2014年-2021年,因为满足市场需求的碳纤维总体上处于供不应求,市场价格一直都很高,碳纤维的价格只有通过技术上突破提高大丝束碳纤维的比例,才可能降低成本进入更大的民用市场。

数据来源:根据广州赛奥碳纤维技术股份有限公司《全球碳纤维复合材料市场报告》整理。

原文始发于微信公众号(艾邦氢科技网):从35MPa到70MPa,储氢瓶成本能控制住吗?