2022 年,规模化生产的 p 型单晶电池均采用 PERC 技术,平均转换效率达到 23.2%,较 2021年提高 0.1 个百分点;

采用 PERC 技术的多晶黑硅电池片转换效率达到 21.1%,较 2021 年提高 0.1个百分点;

常规多晶黑硅电池效率提升动力不强, 转换效率与 2021 年持平,且未来效率提升空间有限;

铸锭单晶 PERC 电池平均转换效率为 22.5%,较单晶 PERC 电池低 0.7 个百分点;

n 型TOPCon 电池平均转换效率达到 24.5%,异质结电池平均转换效率达到 24.6%,两者较 2021 年均有较大提升, XBC 电池平均转换效率达到 24.5%,今后随着技术发展, TBC、 HBC 等电池技术也可能会不断取得进步。

未来随着生产成本的降低及良率的提升, n 型电池将会成为电池技术的主要发展方向之一。

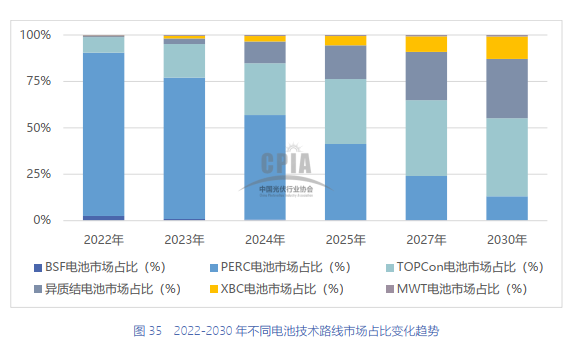

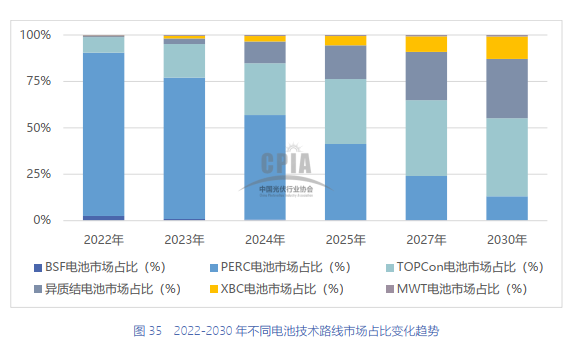

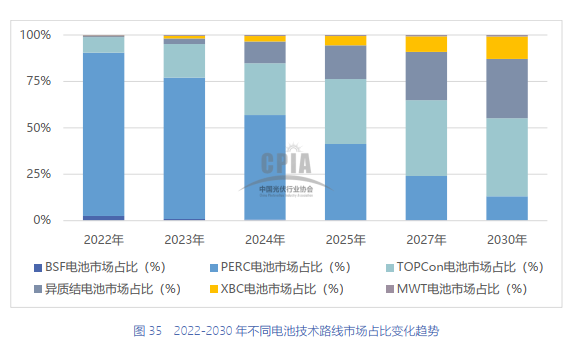

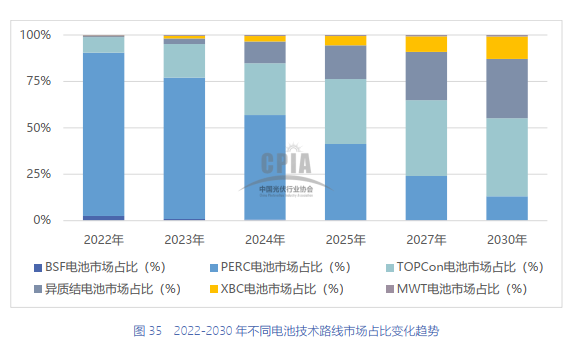

2022 年, 新投产的量产产线仍以 PERC 电池产线为主。

但下半年部分 n 型电池片产能陆续释放, PERC 电池片市场占比下降至 88%, n 型电池片占比合计达到约 9.1%,其中 n 型 TOPCon电池片市场占比约 8.3%,异质结电池片市场占比约 0.6%, XBC 电池片市场占比约 0.2%。

由于部分海外市场如印度、巴西等国家仍对成本低廉的 BSF 产品有需求, 国内一些细分市场如太阳能路灯等产品在使用, 2022 年 BSF 电池片市场占比约 2.5%。

铝浆消耗量主要为晶硅电池片中铝背场消耗的铝浆。随着双面 PERC 电池的迅速发展, 以及PERC 电池的技术进步, 电池片铝浆平均消耗量持续下降。

2022 年单面 PERC 电池铝浆消耗量约为 780mg/片,双面 PERC 电池铝浆消耗量约为 264mg/片。随着未来 PERC 电池的技术进步,每片电池耗铝量仍有下降空间。

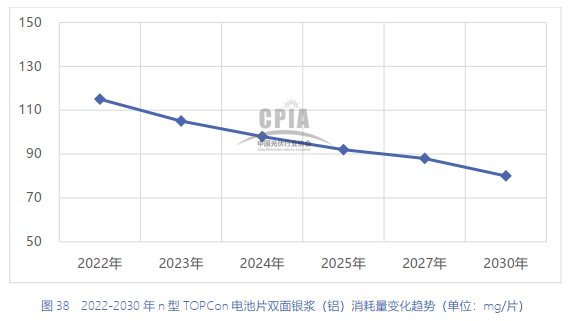

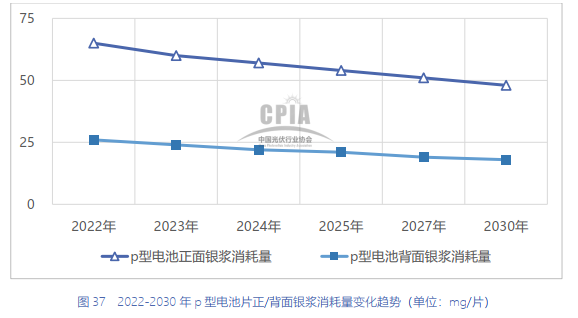

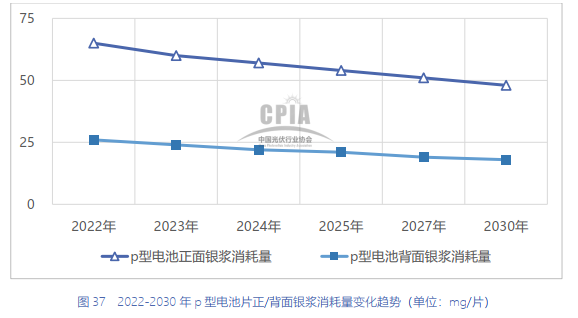

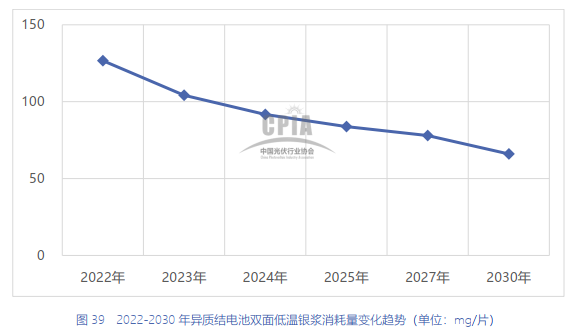

p 型电池和 TOPCon 电池使用高温银浆,异质结电池使用低温银浆。

银浆在电池片成本中占比较高,目前主要通过多主栅技术以及减小栅线宽度来减少正银消耗量。

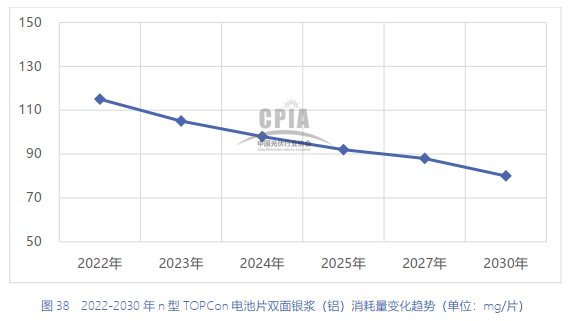

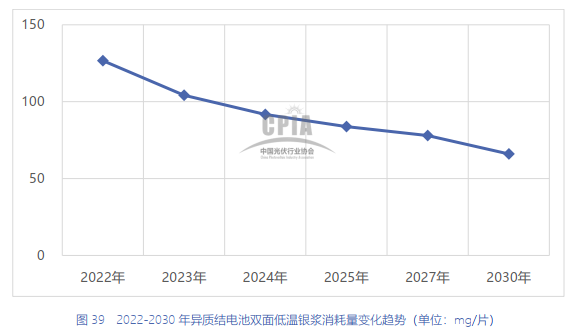

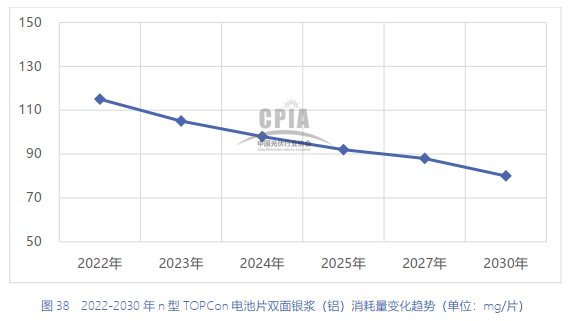

2022 年, p 型电池片主栅数量从 9BB 改为 11BB 及 16BB, 正银消耗量降低至约 65mg/片,背银消耗量约 26mg/片;n 型 TOPCon 电池双面银浆(铝) 5(95%银) 平均消耗量约 115mg/片;异质结电池双面低温银浆消耗量约 127mg/片。

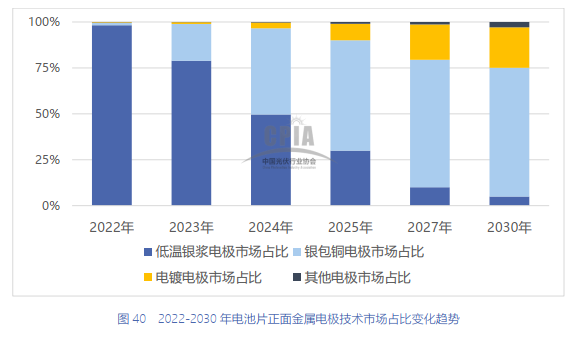

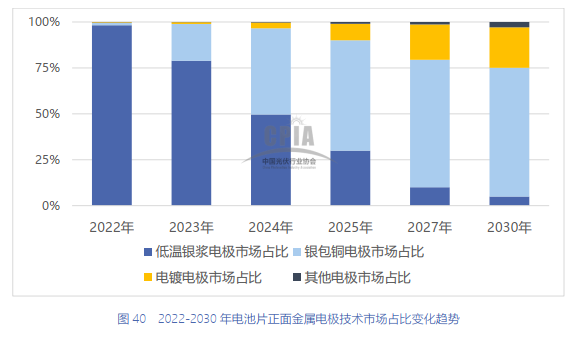

目前异质结电池片的金属电极仍以银电极为主, 2022 年低温银浆电极市场占比达到 98.2%。

由于低温银浆价格较高,部分企业及研究机构正积极开发利用贱金属如铜等替代银的电极技术,主要分为银包铜浆料结合丝印技术和电镀铜技术。

目前用于异质结电池的电镀铜电极技术性价比仍需提升, 使用率相对较低。

目前,电池片的金属栅线几乎全部通过丝网印刷的方式制备, 2022 年市场占比达到 99.9%。

生产企业和设备厂家也在研发孔板印刷、电镀、激光转印、喷墨等其他栅线印刷技术。

预计未来几年内丝网印刷技术仍将是主流技术。随着栅线宽度变窄的需求增加, 也会出现新的电池片栅线制备技术。

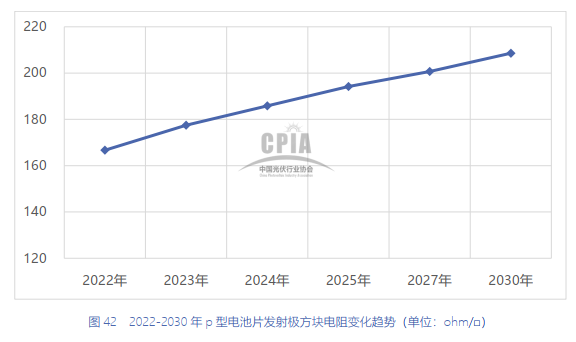

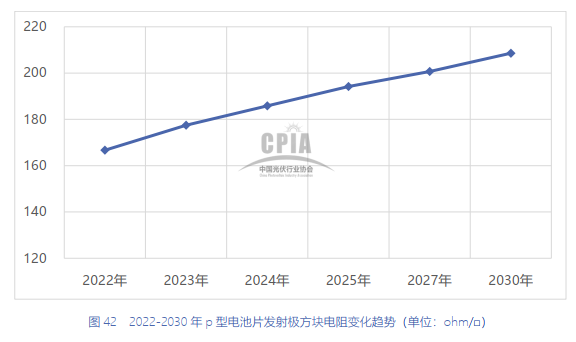

发射极方块电阻是反映太阳能电池发射区掺杂浓度的重要指标,硅片单位面积掺杂浓度低则其方阻值相对高。

2022 年, PERC 电池发射极电阻进一步提高至 167ohm/□。

随着金属化浆料技术及硅片品质的不断提升,发射极方块电阻会不断提高。

但随着电池片尺寸的增大,考虑到片内均匀性、浆料匹配性以及在高发射极方块电阻上制备低接触电阻较为困难等原因,预计未来发射极方块电阻增速将趋缓。

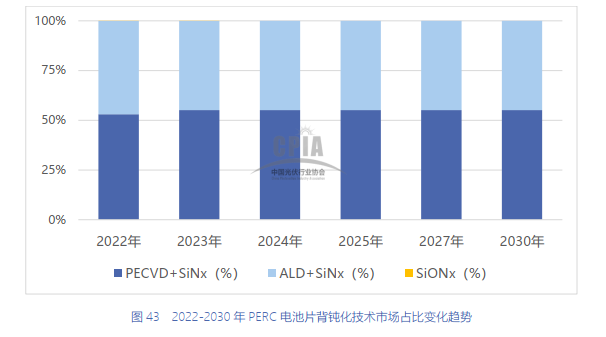

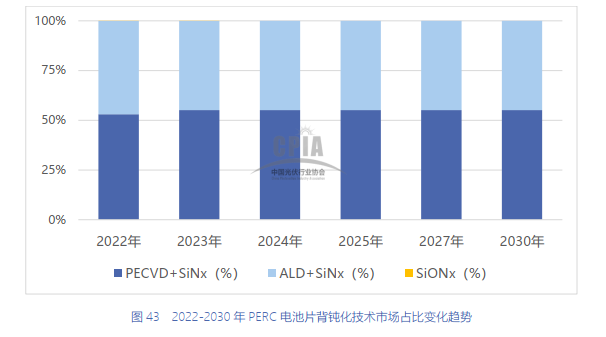

PERC 电池背面钝化技术主要有 PECVD AlOx+SiNx 和 ALD AlOx+SiNx 等方法。

其中 PECVD沉积技术 2022 年市场占比在 53%左右;ALD 沉积技术有更精确的层厚控制和更好的钝化效果,2022 年市场占比约 46.9%。

除 PECVD 和 ALD 背钝化技术外,目前市场上应用的还有氮氧化硅(SiONx)背钝化技术, 市场占比约 0.1%。

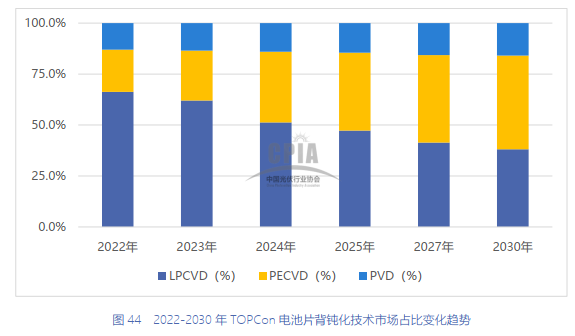

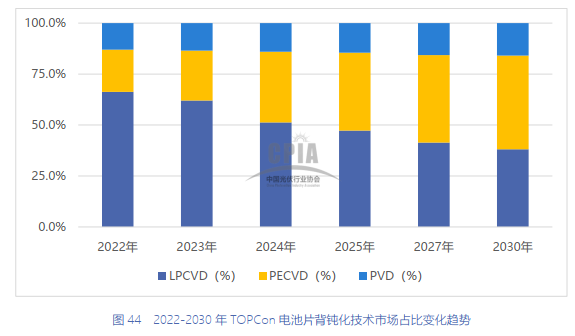

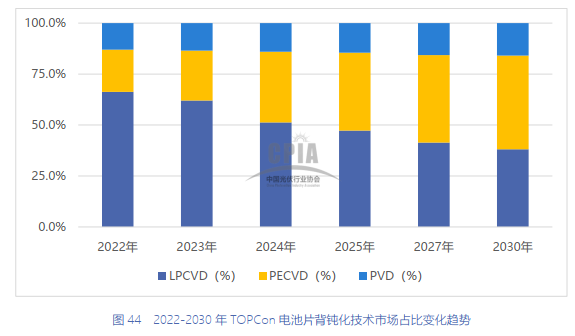

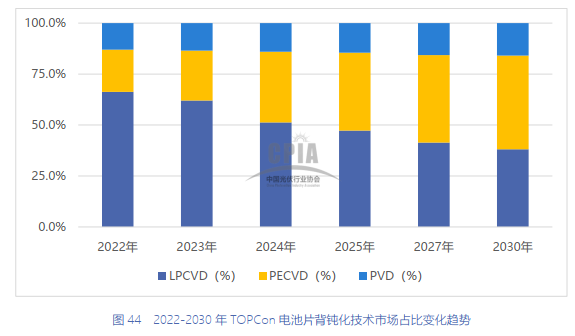

TOPCon 电池片背面钝化技术主要有 LPCVD、 PECVD、 PVD 等方法。

其中 LPCVD 沉积技术 2022 年市场占比约 66.3%, PECVD 沉积技术市场占比约 20.7%,还有少部分使用 PVD 沉积技术,市场占比约 13%。

PECVD 因成膜速度快、绕镀较轻、成本低等优势,其市场占比或将逐步提高。

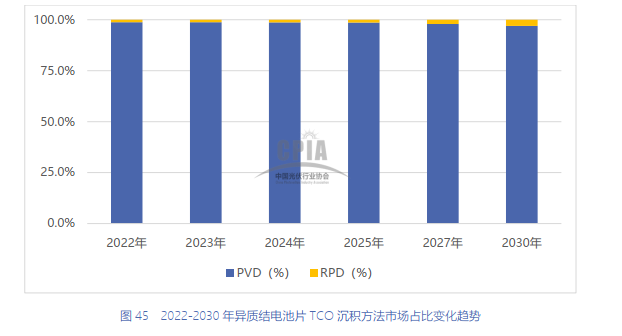

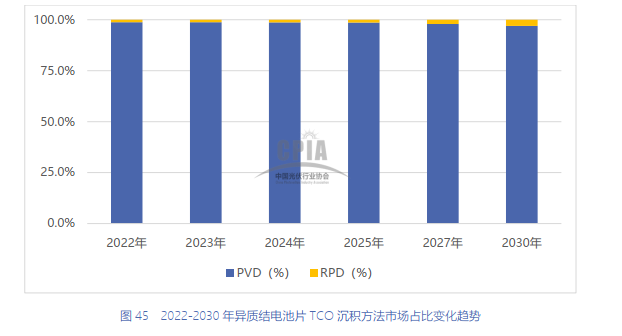

异质结电池片的 TCO 沉积方法主要有 PVD 和 RPD 两种。

2022 年主要以 PVD 为主,市场占比达到约 98.8%, RPD 由于其成本较高, 2022 年市场占比仅为 1.2%左右。未来到 2030 年,PVD 仍将占据市场主流.

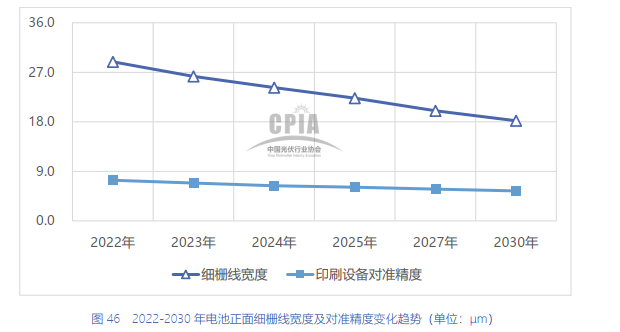

晶硅太阳能电池正面金属化电极由用于汇流、串联的主栅线和收集载流子的细栅线组成。

在保持电池串联电阻不提高的条件下,减小细栅宽度有利于降低遮光损失并减少正银用量。

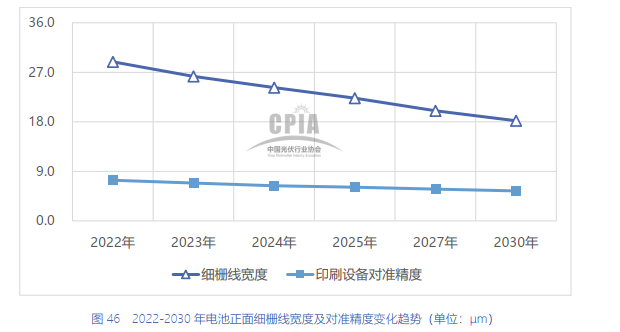

2022年,细栅线宽度一般控制在 28.9μm 左右,印刷设备精度在±7.4μm。

随着浆料技术和印刷设备精度的提升,细栅宽度仍会保持一定幅度的下降。

预计到 2030 年印刷设备精度可提高至±5.5μm,细栅线宽度或将下降至 18.2μm 左右。

在不增加电池遮光面积及影响组件串联焊接工艺的前提下,提高主栅数目有利于缩短电池片内细栅电流传输路径,减少电池功率损失,提高电池应力分布的均匀性以降低碎片率,降低断栅及隐裂对电池功率的影响。

2022 年,随着 PERC 主流电池片尺寸增大, 5 主栅已基本不应用在 182mm 尺寸的电池片中, 9 主栅及以上技术成为新的市场主流,其中 9BB 技术市场占比约 34%, 10BB 技术市场占比约34.2%,11BB 及以上市场占比约 31.8%。

2022 年,新投产的 TOPCon 电池片大多为 182mm 或 210mm 尺寸,采用 16BB 技术的市场占比达到约 51.3%, 11BB 市场占比约 36.9%,少部分采用 9BB 或 10BB,市场占比约 11.8%。

未来随着新产能的逐步释放以及旧产线的技术升级, 9BB 或 10BB 技术将逐渐减少, 2030 年 16BB技术市场占比将逐渐提升至 99%以上。

电耗是指工厂生产电池片产品所耗用的全部电力(不包含办公区域及生活用电) 。

2022 年,p 型 PERC 电池片电耗降至 5.3 万 kWh/MW, n 型 TOPCon 电池片电耗约 5.6 万 kWh/MW, n型异质结电池片电耗约 4.7 万 kWh/MW。

未来随着生产装备技术提升、系统优化能力提高等,预计至 2030 年 p 型 PERC 电池电耗有望降至 3.5 万 kWh/MW, TOPCon 电池片电耗预计将降至 4.2 万 kWh/MW, n 型异质结电池片电耗预计将降至 3.4 万 kWh/MW。

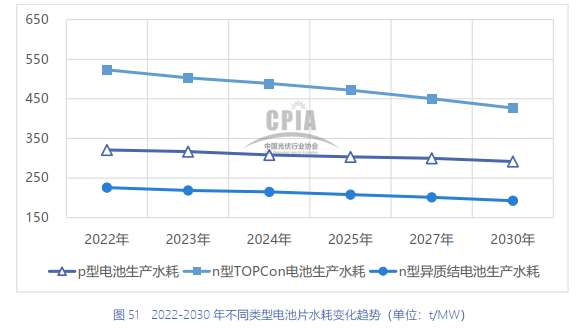

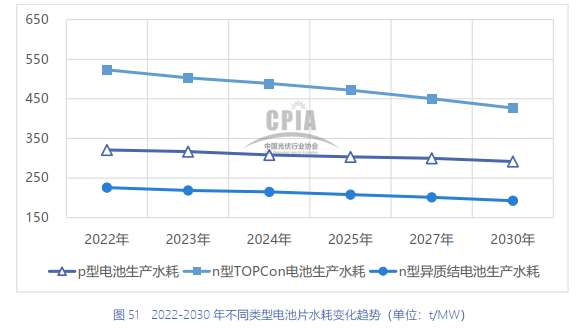

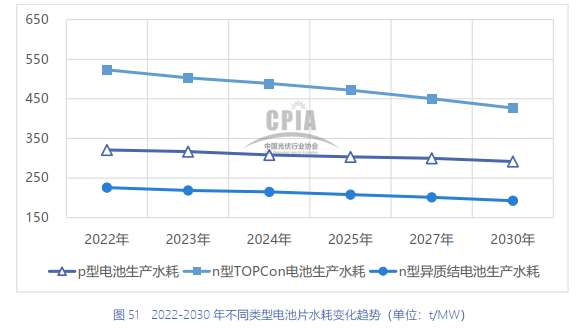

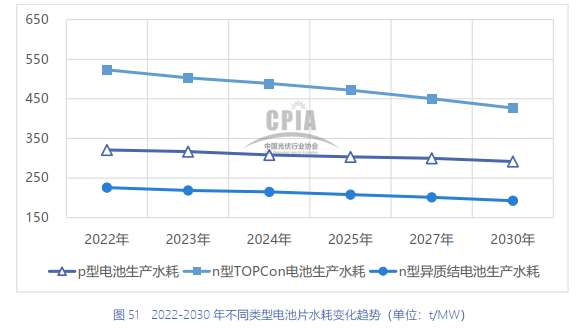

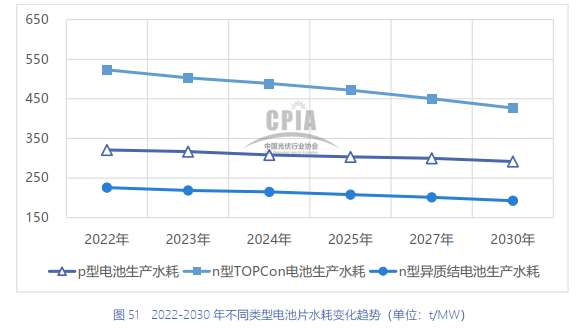

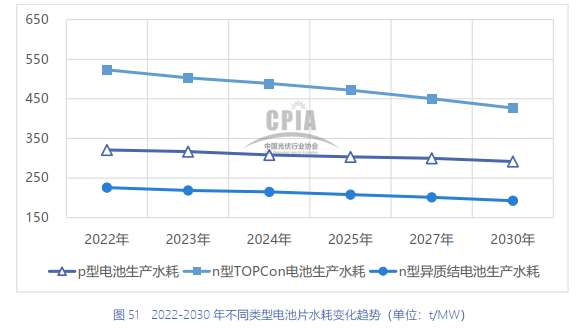

水耗是指工厂生产电池片产品过程中,在清洁和扩散后清洗等环节所消耗的总水量。2022年, p 型 PERC 电池片水耗为 321 t/MW, n 型 TOPCon 电池片水耗为 523 t/MW, 已达产的 n型异质结电池片水耗约 226t/MW。

未来随着生产装备技术提升、系统优化能力提高等,电池生产的水耗量将呈逐年下降趋势, n 型电池和 p 型电池的水耗差距也将逐步减小。

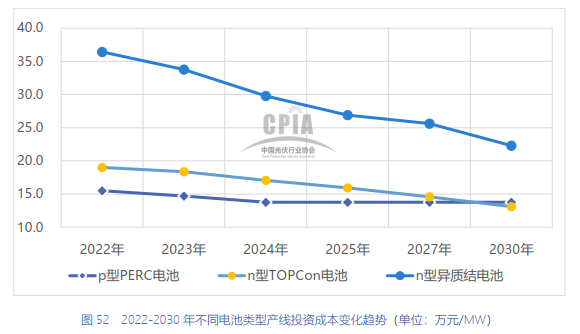

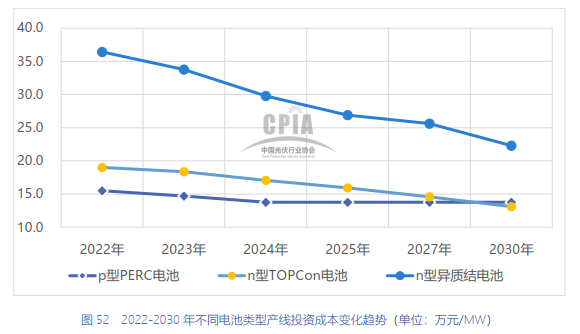

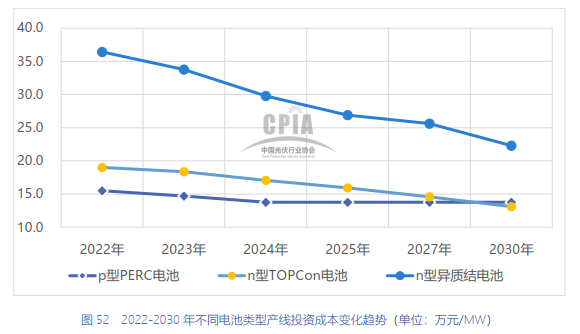

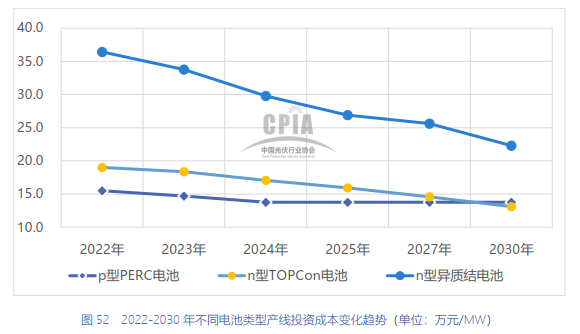

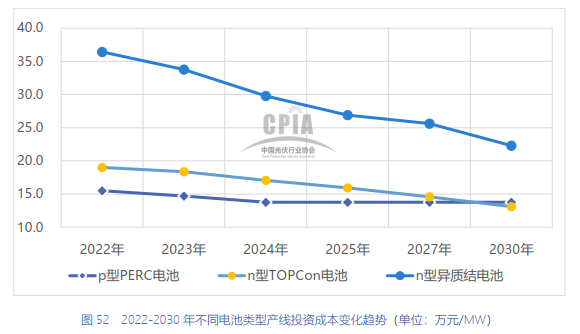

2022 年,新投 PERC 和 TOPCon 电池片产线生产设备基本实现本土化,其中 PERC 电池产线设备投资成本降至 15.5 万元/MW,降幅远超 2021 年预期,产线可兼容 182mm 及 210mm 的大尺寸产品,单条产线产能已达到 500MW 以上。

2022 年新投产 TOPCon 电池线设备投资成本约 19 万元/MW,略高于 PERC 电池;异质结电池设备投资成本约 36.4 万元/MW。

未来随着设备生产能力的提高及技术进步,单位产能设备投资额将进一步下降。

原文始发于微信公众号(光伏产业通):中国光伏产业发展路线图(节选)-电池篇