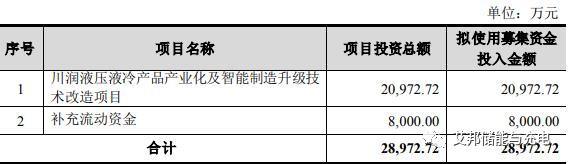

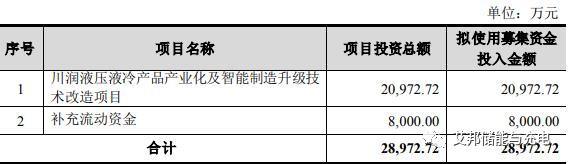

川润股份近日披露《2023年度以简易程序向特定对象发行股票预案》。预案显示,川润股份本次以简易程序向特定对象发行股票的发行对象为不超过35名特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。本次以简易程序向特定对象发行股票的募集资金总额不超过29,000.00万元。项目收入主要来源于投产后储能液冷配套产品、数据中心液冷配套产品和海上风电配套产品的销售,计算周期为12年,其中建设期2年,第2年开始部分业务可投入运营产生收入,第5年实现达产,预计税后内部收益率为21.84%,税后静态投资回收期(含建设期)为5.76年,具备良好的经济效益。本项目建设地点位于四川省成都市郫都区成都现代工业港港北六路85号,项目实施主体为公司全资子公司四川川润液压润滑设备有限公司。

2020年至2022年,川润股份营业收入分别为127,322.19万元、153,141.62万元、169,863.22万元,经营规模逐步扩大。报告期内,川润股份综合毛利率分别为26.82%、23.50%、19.80%和17.13%,其中主营业务毛利率分别为26.68%、23.52%、19.78%和17.16%,呈现下降趋势。

据川润股份披露,近年来主要客户远景能源、明阳智能、金风科技、上海电气等风电整机厂商的业务逐步向发电侧领域拓展,涉足风电厂的建设运营并开展储能系统的研发、生产和建设。公司的风冷、水冷等温控产品已经在风电领域有多年成熟应用,并形成了公司深刻的细分场景应用技术和经验。公司液冷产品立项较早,并针对细分应用领域组织对应的技术人员、市场人员进行产品与市场的开发,基于公司长期以来积累的温控产品技术经验,公司已形成了液冷产品的生产能力。公司液冷产品具有低能耗、高散热、低噪声、低TCO等优势,可在储能、数据中心等领域为客户提供液冷产品和温控节能解决方案。但是目前,公司的液冷产品产量较低,现有产能难以满足储能及数据中心业务发展需要,因此亟需募集资金投入产能建设,提高液冷产品产能,加快公司新产品产业化的发展步伐,助力公司打造新的业务增长极。川润液压系本次募集资金投资项目的实施主体,系公司旗下专注于开发具有国际国内先进水平的润滑液压冷却设备及集成系统产品的重要实体。川润股份紧紧围绕新能源、节能、环保市场领域,聚焦流体控制技术,全力推动高端装备制造和工业服务业务规模化发展,在保持传统优势行业业务稳步增长的基础上,积极推进产品的智能化、数字化、高端化、绿色化,以推动业务的持续稳定增长。2020-2022年各年末,川润股份的资产负债率分别为49.94%、50.43%、54.71%,呈上升趋势。同时,面对行业发展趋势以及风电、储能、光热等新能源领域国家政策带来的广阔的市场需求,仍在不断加大技术投入,推动技术创新、持续拓展业务规模、深化业务布局。资料来源:川润股份、 网络等

原文始发于微信公众号(艾邦储能与充电):川润股份拟募资不超2.9亿元!投向储能液冷配套产品等