光伏行业周期

产业的发展周期,可以大致上分为4个阶段:0-1的试验阶,1-10的快速裂变期,到后面10-100的稳定增长期,然后最终会迎来这个行业周期的终点——衰退期。

而每个阶段需要关注的重点是需要区别对待的,到目前为止,光伏已经经历了前面两个阶段的发展,已经开始逐渐过度到第三阶段。

对于这一阶段来说,整个行业普涨的格局已经过去,除了要更加关注各个细分赛道的龙头,另外还需要关注的就是新技术的发展情况。

而对于光伏这个行业来说,核心技术主要关注的是光电效应的转换率。

电池经历了铝背场BSF电池(1代,2017年以前)→PERC电池(2代,2017年至今)→PERC+/TOPCon(2.5代)→HJT电池(3代)→IBC电池(4代,可能潜在方向)→钙钛矿叠层电池(5代,可能潜在方向)。

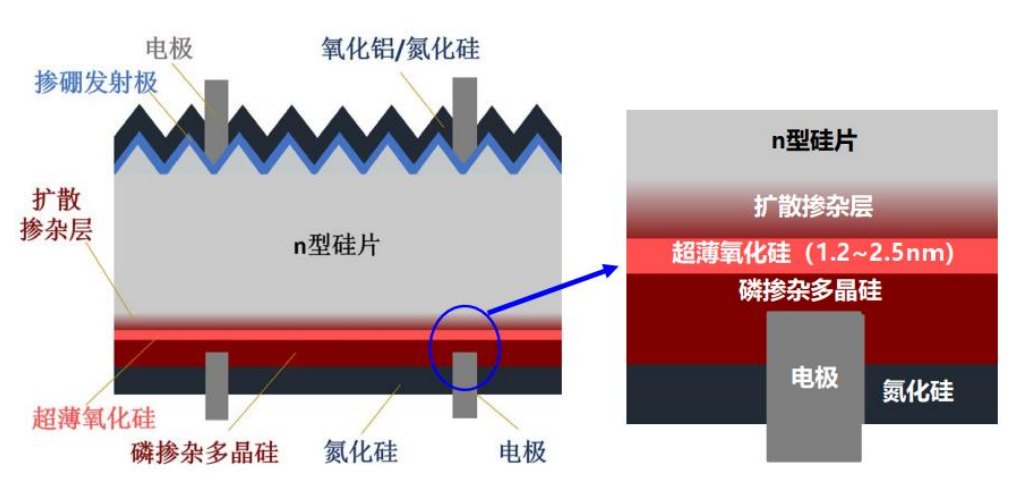

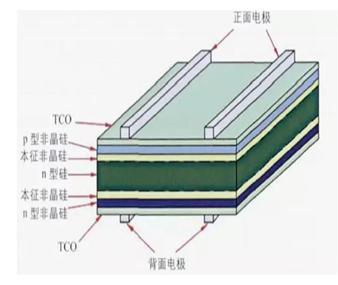

目前光伏电池分为两种,分别为P型和N型,区别就在于前者硅片中掺杂了硼元素,后者掺杂了磷元素,而钙钛矿距离商业量产还有比较长的距离。P型电池制备技术有传统的AL-BSF(铝背场)和PERC技术。N型电池制备技术较多,包括PERT/PERL、TOPCon、IBC和HJT(异质结)等。

目前P型电池是现在的主流光伏电池,市占率超过了85%。而P型电池又分为两种,BSF电池和RERC电池,前者是2020年前绝对的主流,后者是目前绝对的主流,两者出现角色变换的时间是2016年,也是在这个过程中量能的转换才从原来的不到20%提升到23%。

N型电池分为TOPCon、HJT、IBC三种,它们的量能转换效率大概在25.5%,此P型电池高出2个点左右,考虑到行业周期的发展,电池效率的转换其实就是一场淘汰赛,那么可以预期到未来N型电池会逐步占领掉原油的P型电池的市场份额,因此还是这个细分的分支未来一定还是要有比较大的发展空间。N型电池未来的市场,据权威预测到2030年,N型电池的市占率将达到56%左右。

虽然说N型电池有三种,但现在得到商业普及和应用的就只有TOPCon和HJT,而从现在的市场来看,TOPCon电池的投资量更大。

TOPCON和HJT电池对比

|  |

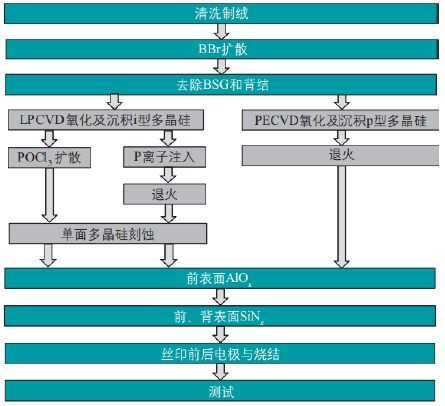

图:TOPcon&HJT工艺路线

|  |

2、HJT相比TOPCon短期成本较高,中长期降本空间大

目前以隆基、晶科、天合为代表的传统头部企业押注TOPCon,而以华晟新能源、钧石能源、晋能等新势力则在HJT上更为积极。为什么会出现这种问题呢?最主要的还是成本问题,传统头部企业可以将原有的RERC产线稍加改造就可升级为TOPCon产线,而改造成本每GW不超过0.8亿元,这样不仅降低了新设备的投资成本,也避免了旧产线沦为沉没成本,可谓一举两得,所以传统厂商都选择大力押注TOPCon。

再来看看HJT的企业,这些新势力想要弯道超车积极布局是不是有点难呢?其实不然,就目前而言TOPCon和HJT并无绝对的优劣之分,并且技术成熟度都不高,可以说都有机会,从短期来看,TOPCon的机会更大,空间也更大,但从中长线的角度来说,HJT的转换效率更高,HJT相比于TOPCon降本空间更大。所以短期还是可以更多关注TOPCon电池的投资机会。从目前的情况来看,由于成本的问题,HTJ的电池的投资都出现了推迟,在2022-2023年为TOPCon扩产大年。

TOPCON核心标的

1.聆达股份:公司于2020年收购金寨嘉悦新能源切入TOPCon电池制造业务,同年嘉悦新能源二期5GWTOPCon电池项目正式启动。

2.钧达股份:公司于2021年开始收购捷泰科技,后者投资建设16GW高效太阳能电池片项目,首期年产8GW光伏电池项目采用N型TOPCon技术路线,目前项目正在加速推进,将于2022年内实现达产。

3.捷佳伟创:公司于2022年连续中标全球太阳能头部客户的PE-Poly路线的TOPCon电池项目,中标设备包括湿法、PE-Poly、硼扩散、PECVD正背膜等,体现公司的TOPCon设备龙头地位稳固。

4.海目星:公司于2022年4月15日中标晶科能源规模级TOPCon激光微损设备项目,印证其在TOPCon设备领域突出竞争力。

5.帝尔激光:公司在TOPCon领域布局前端激光硼掺杂、后端激光开槽,其激光转印技术能在TOPCon制造中大幅降低银浆耗量。

6.金辰股份:公司与中科院宁波材料所展开战略合作,探索出用管式PECVD装备实现TOPCon光伏电池核心材料“超薄氧化硅+原位掺杂非晶硅”的制备。

下面是中泰证券的盈利预测:

END

原文始发于微信公众号(光伏产业通):TOPCON和HJT电池谁更胜一筹