2022年储能电池和储能逆变器涨价,带来储能价格上涨。据不完全统计,8月储能系 统中标均价为1.62元/Wh,相较于2022年初均价1.22元/Wh上涨了33%。涨价后光储电站收益率将下降2-3pct,强制配储要求下刺激独立储能和储能租赁模式的出现。

独立/共享储能具备规模化降本优势,可通过租赁调峰能力和参与辅助服务或电力市 场交易获得收益,根据相关计算,独立储能的收益率可达到8.4%,2022H1并网投运的独立储能电站共2座、启动施工建设的项目共17个、进入/完成EPC和储能设备招标的项目共64个,总计规模9.24GW/18.55GWh。

独立/共享储能是中国当前市场下储能盈利的很好的模式,或在国内成为主流。

1.涨价后电站收益率下降,刺激共享储能模式发展

◆ 储能涨价使得电站收益率下降,强制配储要求下,刺激独立/共享储能模式发展。假设100MW的运营规模, 配储10%*2h,考虑到组件成本上涨,因此电站成本为4元/W,储能成本为1.8元/W配储后电站综合成本为 4.36元/W(涨价前为4.1元/W),则较涨价前收益率下降2pct左右。

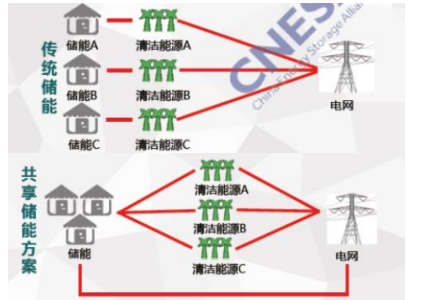

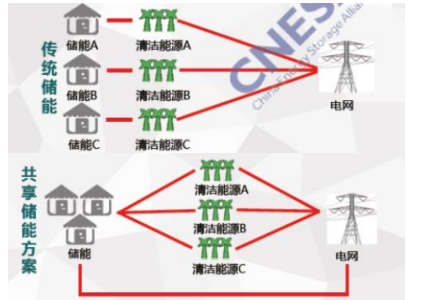

因此涨价会影响一定的需求,但国内是强制配储,独立/共享储能的模式将得以推广。共享储能指以电网为纽带,将独立分散的电网侧、电源侧、 用户侧储能电站资源进行全网的优化配置,交由电网进行统一协调,推动源网荷各端储能能力全面释放。

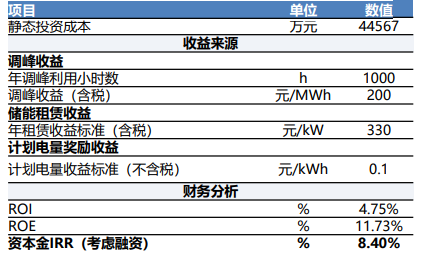

100MW配储25%*2h的经济性测算

共享储能模式兴起

2 共享储能优势凸显,收益多样化

共享储能优势:

◆ 1、满足强配要求:强制配储的要求可通过租赁方式完成,电站的初始投资成本降低;

◆ 2、规模化降本:规模化建设是有利于降低成本,第三方独立储能运营商得以发展;

◆ 3、参与调度:更加集中参与电网调峰调频、回收弃电等服务,提高储能使用率和收益率;

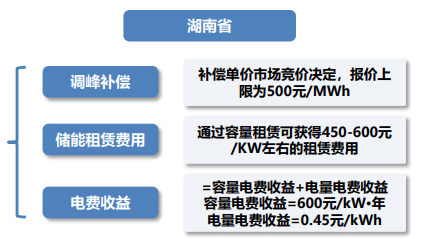

共享储能利润来源:

◆ 1、租赁收益:为新能源电站提供储能能力租赁服务;河南省新政策建议租赁费用标准为260元/kW·年,是 全国首次政策制定层面提出租赁费用标准。

◆ 2、参与辅助服务或电力市场交易:通过参与电网调用,获取调峰调频服务费;或通过参与电力现货交易市场,尤其是与工商业企业达成购电合作,实现峰谷价差盈利;统一回收电站项目的弃电进行并网。

图表:湖南、山东共享储能电站盈利模式

3 共享储能案例分析

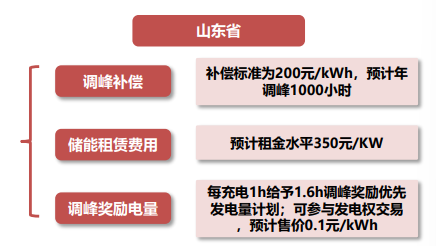

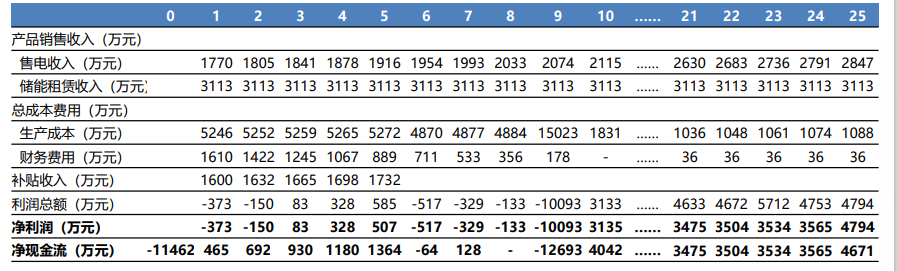

山东省某100MW/200MWh共享储能项目

◆ 电网特征:火电为主,已建立辅助服务和现货市场

◆ 收益来源:储能租赁、调峰、计划电量奖励收益

◆ 假设:成本2元/wh(超配10%),租赁费用330元 /kw,调峰调用500次/1000小时·每年,运营25年

◆ 经济性:IRR8.4%

山东省某共享储能项目分析

4. 独立/共享储能有望成为我国储能市场主要形式

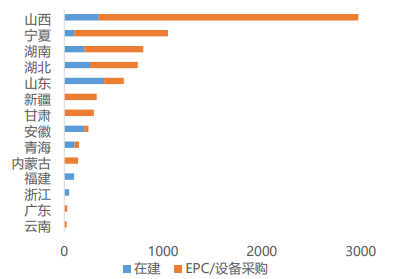

◆ 独立储能电站建设如火如荼。现在大部分大储项目是电网旗下子公司招标建设并运营,是中国当前市场下储 能盈利的很好的模式,这个商业模式可能再国内成为主流。

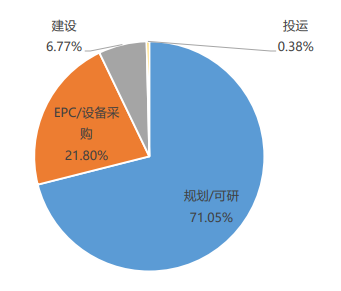

根据储能与电力市场统计,2022年上半年并网投 运的独立储能电站共2座、启动施工建设的项目共17个、进入/完成EPC和储能设备招标的项目共64个,总计规模9.24GW/18.55GWh;

目前投运+建设的仅占7%左右,EPC/设备采购的占22%左右,71%项目还处在 规划可研阶段。随需求提升,后期开工率有保证,行业长期发展有望持续向好。

2022H1各地已开工和已启动EPC/设备采购的 独立储能项目规模(MW)

2022H1独立储能项目进展(GW)

原文始发于微信公众号(艾邦储能与充电):独立储能或成为国内大储主要模式