作为最轻的金属,锂在金属中比容量最高、得失电子能力强,因此锂又是电池的理想材料,是天生的“能源金属”。

锂行业隶属于有色金属行业中的稀有金属子行业。锂矿经冶炼加工后可制得多种锂盐产品,传统上广泛应用于玻璃陶瓷、润滑等领域,被称为“工业味精”。如今全球电动化浪潮为锂撑起前所未有的巨大空间,锂产业已成为各国争相发展的新兴朝阳产业。

锂行业细分子产业链众多。在锂产业链中,上游主要是锂矿的开采,目前主要通过锂矿石和盐湖卤水提锂;

中游主要是锂盐产品的生产,初级加工阶段的产品主要包括碳酸锂(最基础锂盐)、氢氧化锂、氯化锂等一次锂盐;进一步加工可制取丁基锂、金属锂等二次或多次锂产品,其中碳酸锂和氢氧化锂按照纯度与化学指标也可以分为工业级和电池级,分别用于工业领域和电池领域;

锂下游分布广泛,碳酸锂、氢氧化锂和氯化锂作为锂盐产品的一种,主要应用于电池、陶瓷、玻璃、合金、润滑剂、医药、航天及军工等领域。

全球锂资源主要存在于盐湖卤水和矿石中;目前已探明的锂资源中,盐湖卤水占58%,锂精矿占26%。根据美国地质调查局(USGS)2022年报告数据,目前全球探明锂储量约为8900万吨,主要集中在玻利维亚、阿根廷、智利、美国、澳大利亚和中国。其中玻利维亚探明锂储量就有2100万吨,是世界上锂资源储量最多的国家,世界上最大的盐滩乌尤尼盐沼也位于此。

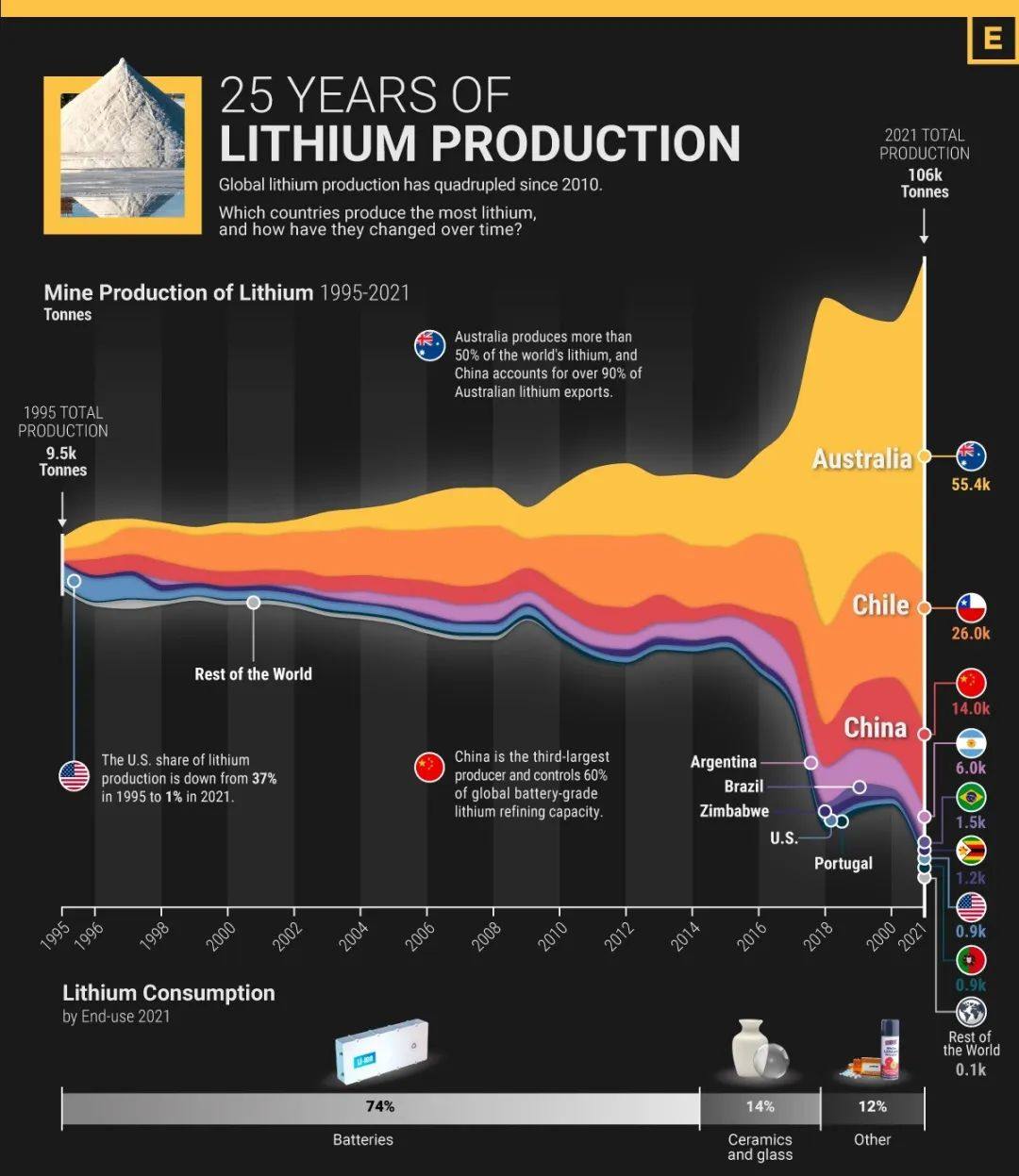

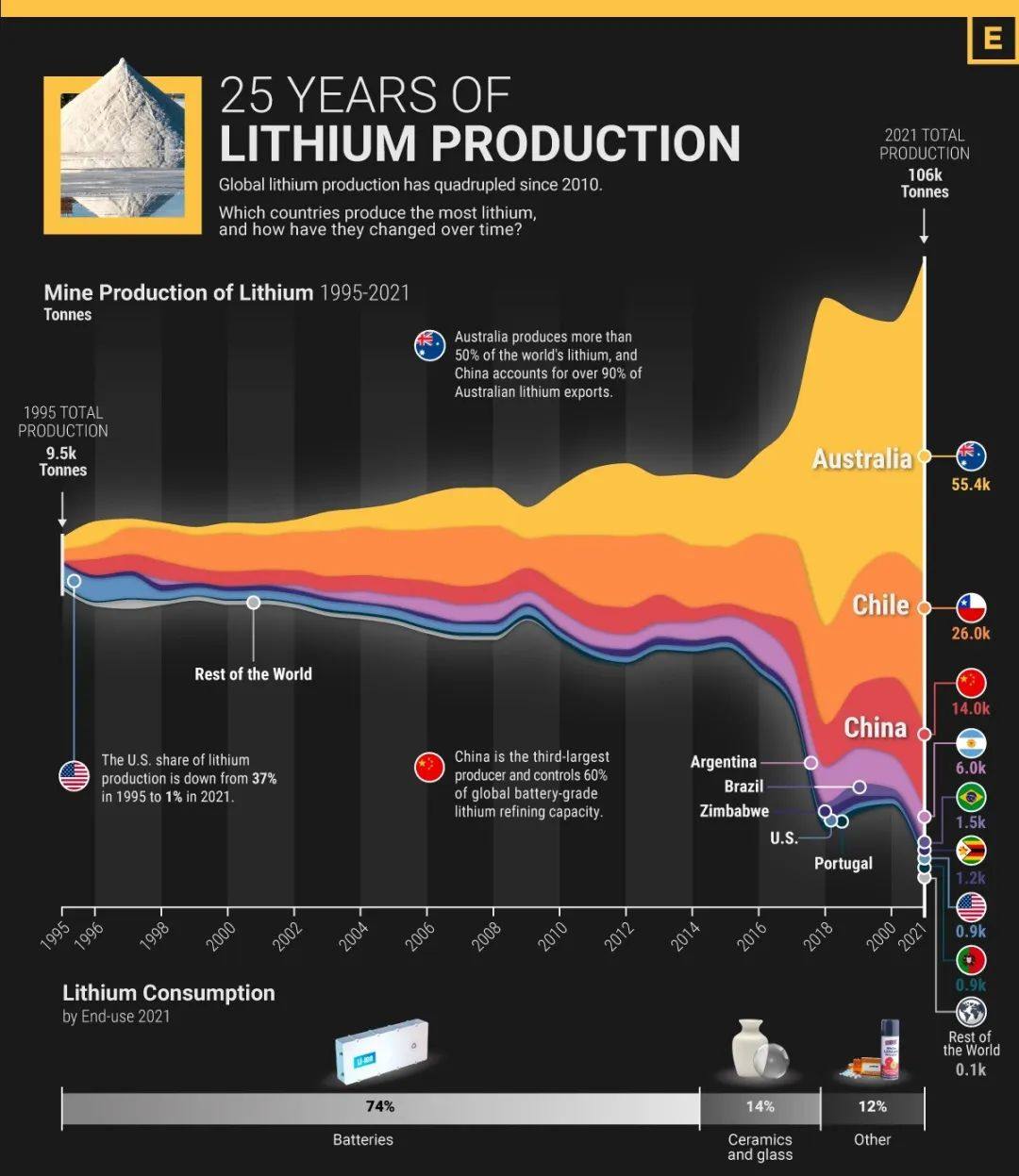

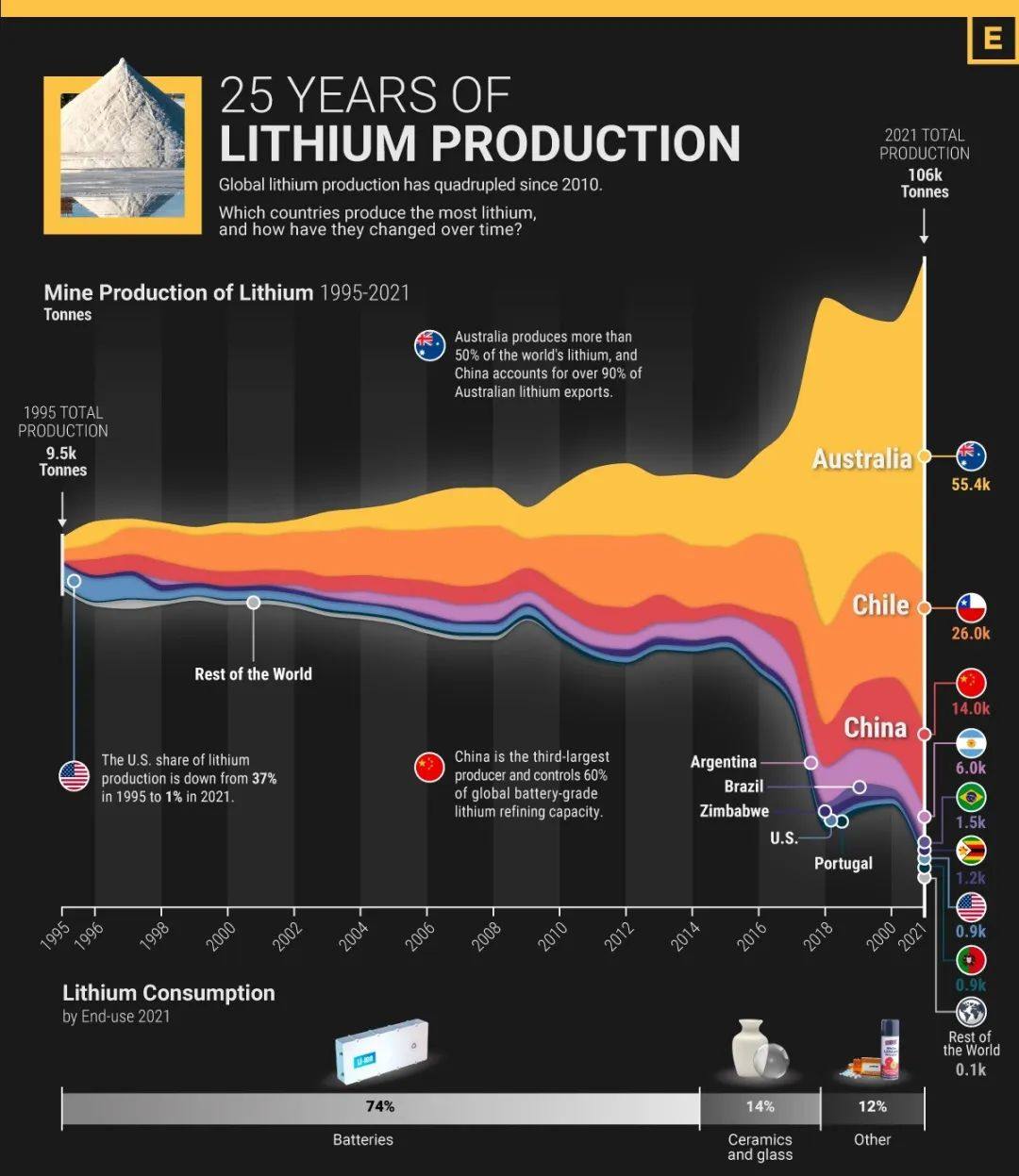

基于《世界能源统计评论》中的数据,过去25年(1995年至2021年)世界主要锂生产国的锂产量变化情况如下

由图可知,过去25年中,世界上主要锂生产国名单几乎没有太大变化,但每年各国的份额占比却非一成不变。1990年代,美国是全球最大的锂生产国,例如1995年美国的锂产量占全球产量的三分之一以上,然而如今却占比不足1%。此后一直到大约2010年,智利后来居上,随着阿塔卡马盐沼(世界上最丰富的卤水锂矿床之一)的建成投产,智利一跃成为这期间全世界最大的锂生产国。

自2010年起,随着澳大利亚锂矿石开采量的逐渐增多,澳大利亚取代智利,稳居过去十年全球锂生产第一大国。

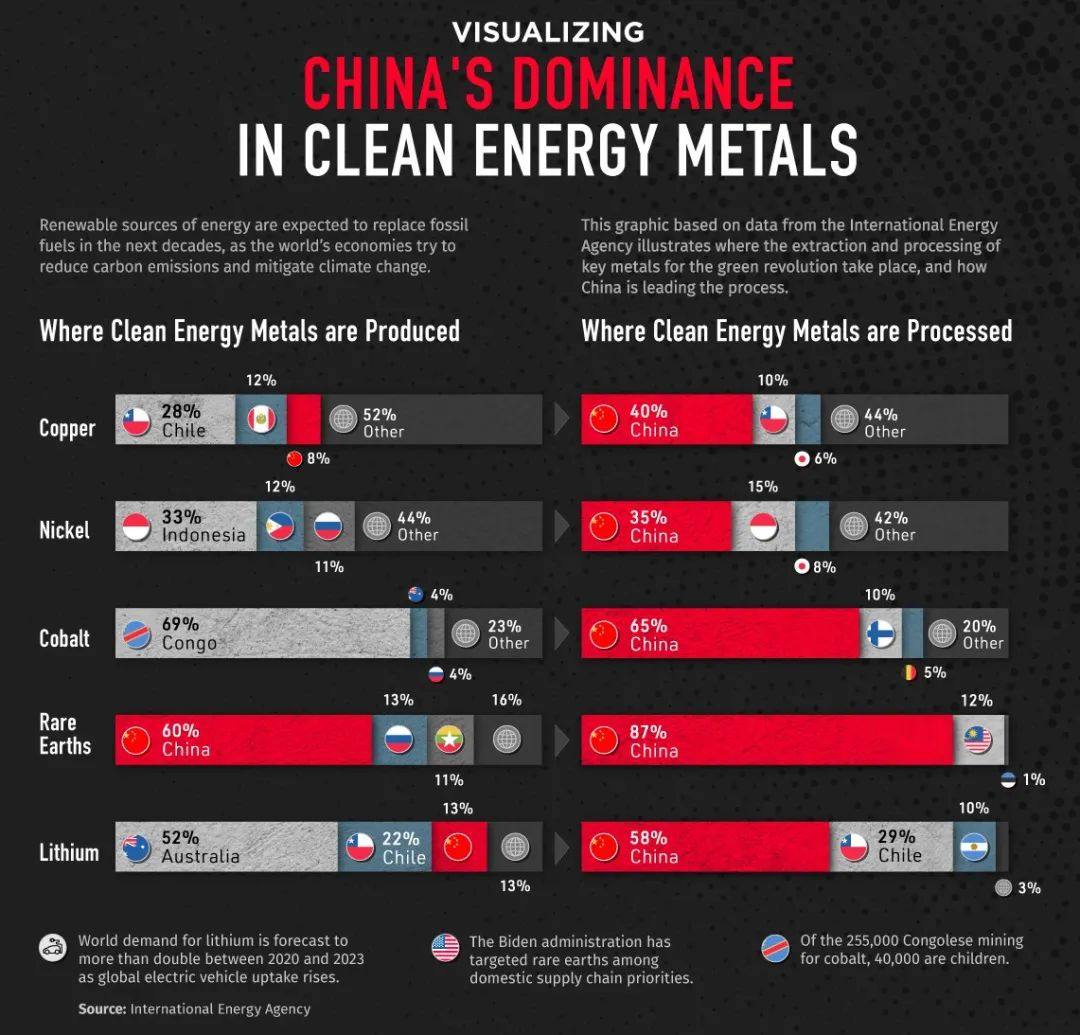

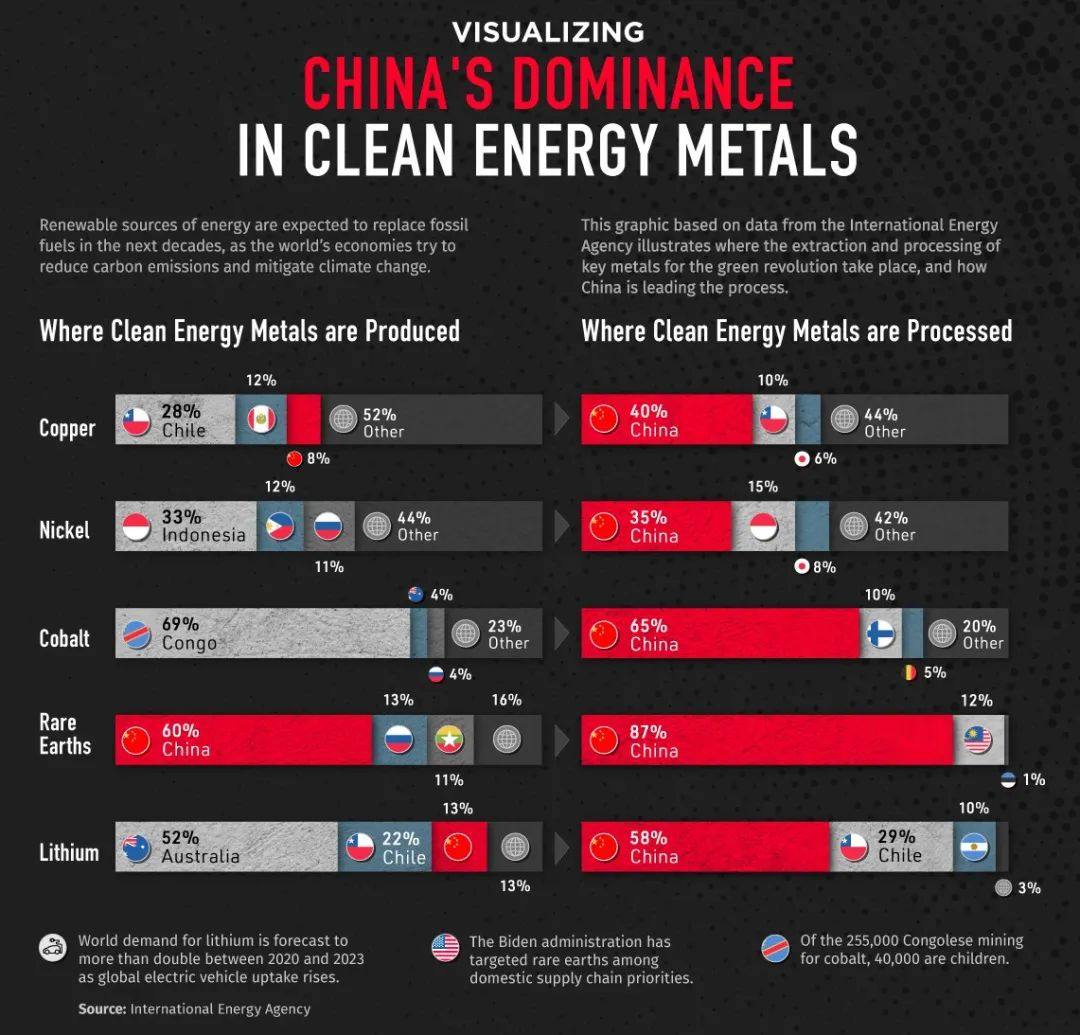

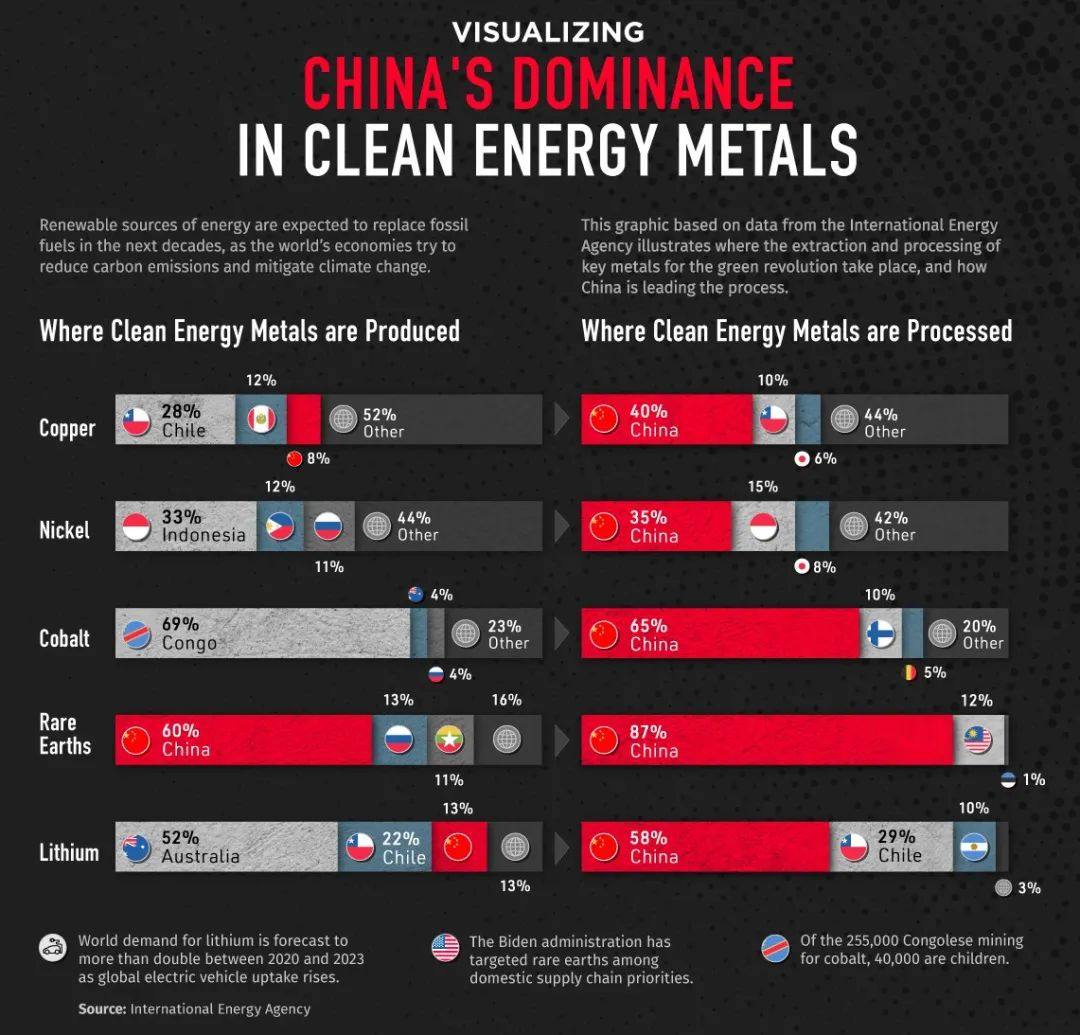

随着近些年电动汽车的飞速发展,全球锂生产量在2021年首次突破10万吨,达到10.5万吨,是2010年的四倍。而这10万吨锂金属中,大约有90%来自地球上的三个国家:澳大利亚、智利、中国。2021年,仅澳大利亚一国就生产了世界上52%的锂;其次是智利,占比25%;排名第三的是中国,占比13%;阿根廷排名第四,占比6%;其他国家占比均在1%以下。中国作为第三大锂生产国,虽然产量与澳大利亚、智利有着巨大差距,但在锂供应链中却拥有着举足轻重的行业地位。中国除了开发国内矿山外,国内企业在过去十年中还在智利、加拿大和澳大利亚等国家收购了价值约56亿美元的锂矿资源,并且控制着全球60%的电池锂精加工产能。这为中国在长久的未来发展各类新能源奠定了坚实、可靠、安全的技术基础,对确保中国未来的能源发展战略安全起到了至关重要的作用。

全球能源革命浪潮下,中国市场由“政策驱动”向“产品驱动”转变;欧洲市场由“碳排放+高补贴+税收优惠”驱动;美国市场推出有史以来针对气候能源领域最大的投资计划。

全球市场“绿色低碳”发展趋势驱动锂元素在新能源汽车、储能、电动自行车、电动工具等等多种应用场景的需求快速提升。

预计在十四五期间全球锂资源需求年均复合增速有望达到30%以上,市场规模预计将从2020年约40万吨LCE快速提升至2025年约160万吨LCE,有4倍的成长空间。

全球汽车电动化提速,新能源汽车产销量规模快速提升的同时单车带电量也在快速提升,预计2022年全球新能源汽车产销量规模已经超过1000万辆,同比约有60%左右的增长,我们预计新能源汽车领域消耗锂资源占比能够达到将近60%,而目未来这一比例还会持续提升;储能领域得益于中美大储+欧洲户储需求的快速增长,预计2022年全球储能电池需求将达到约114GMb,同比增长约72%,我们预计储能领域消耗锂资源占比能够达到约7%,而且预计2025年这一比例将会快速提升至15%。

玻利维亚锂储量丰富,“宁王”牵头!斥资超60亿开发

受多重因素影响,锂储量居于世界首位的玻利维亚,一直未能顺利实现锂矿商业化开采。如今,这种局面将在2023年正式被打破。

近日,有消息称,经过漫长的竞标,玻利维亚政府最终选择由中国动力电池龙头企业宁德时代牵头的企业联合体开发当地的锂矿。

据悉,该企业联合体除宁德时代外,还包括宁德时代旗下的广东邦普以及矿业巨头洛阳钼业。据悉,上述三家公司同意初期投资逾10亿美元(超60亿元人民币),资金将用来改善道路等基础设施,并推动锂离子电池正极材料和电池工厂的建设。

据美国地质调查局2022年报告数据,目前全球探明锂储量约为8900万吨,其中玻利维亚探明锂储量就有2100万吨,是世界上锂资源储量最多的国家。但由于该国缺乏直接提取锂的技术,道路等基础设施发展也存在不足,使得该地自2019年起锂矿开采项目便陷入了停滞。

据悉,围绕着玻利维亚锂矿的开采,中国、美国、俄罗斯等国家的企业均进行了漫长的竞标。早2021年底,就有八家公司签署了谅解备忘录和保密协议,在玻利维亚的几处盐沼进行直接提锂技术的试点测试,最终有六家公司参与评估。2022年6月开始,玻利维亚政府开始与这些公司就合作和技术应用条件等进行谈判。最终,玻利维亚选择了由中国动力电池企业宁德时代所牵头的企业联盟,帮助开发其巨大的锂资源储备。

相关媒体报道称,玻利维亚总统阿尔塞在出席项目签约仪式时表示,这对该国来说是一个“历史性的日子”,因为此举开启了玻利维亚锂的工业化时代。

展望2023年,我们预计全球锂资源端供给增量在28万吨LCE左右,澳洲锂矿、南美盐湖、非洲矿和国内的锂资源均能贡献一定的增量;需求端,目前市场对今年全球新能源汽车产销量规模的预估普遍在1300万辆,储能领域的需求有望实现翻倍左右的增长;在这样的假设条件下,全球锂盐供需基本面会出现一定的反转,从2022年的供需短缺转为2023年的供需过剩,但预计过剩幅度并不明显,考虑到供给端往往会低预期,而需求端又比较容易能超预期,我们预计供需仍将维持偏紧格局,今年的锂价可能会出现回落,但整体可能是缓跌的格局,甚至在某些阶段由于供需错配价格还会出现一定程度的反弹。

资料来源:各家公司公告,安泰科,中国汽车工业协会,Marklines,国信证券经济研究所整理

从更长的时间维度来看,越来越多的企业在加快资源端布局

1. 澳洲之前破产重组而停产的矿山已经逐步复产,部分在产矿山抛出扩产规划的同时,也有新项目已经启动建设并逐步投产;

2. 南美盐湖开发有望提速,越来越多中资企业收购南美盐湖资源,而中国在盐湖提锂领域的技术已经达到世界领先水平有望通过新工艺的实施来加快南美盐湖提锂的产出;

3. 非洲大陆同样拥有非常丰富的锂辉石资源,由于国内的矿业公司更熟悉非洲市场,且非洲国家也更欢迎中资企业的投资,从2023年开始非洲矿资源开发有望取得实质性突破;

4. 中国国内锂资源开发也不容忽视,多元化资源类型齐头并进,包括四川的锂辉石矿、江西的锂云母矿以及青海西藏的盐湖资源,中国加快国内锂资源的开发有利于保障锂资源供应的安全和稳定。需求端,全球电动化趋势不可阻挡,新能源汽车和储能领域的发展仍将快速带动锂消费,而且锂也会有更多的应用场景逐步推出,有望快速成长为“大金属”。

《全球锂资源现状及发展前景》报告中指出,2021年全球锂盐产量约50万吨LCE,需求量约55万吨LCE;2022年预计产量约70万吨LCE,需求量约75万吨LCE。

预计2022年锂的总需求量(包括库存积累)可能会增加33%,达到75.5万吨LCE,而供应则扩大21%,约为67万吨。

因此,供不应求的状态使锂价在2022年飞涨,11月,电池级碳酸锂价格已站上60万元/吨关口,相当于2020年6月平均4.1万元/吨价格的约14倍。

但强势的锂价终将出现转折,预计2023年上半年碳酸锂的价格为6.75万美元/吨(约为48万元/吨),到了下半年价格将下跌 35%,至4.75万美元/吨(约为34万元/吨)。

综上在需求端成长确定性比较强的同时,供给端也在加速开发,但是由于资源端的开发周期较长,除了现有在产项目扩产之外,新项目从启动建设到投产往往需要2年以上的时间,绿地项目开发围期则更长,所以供给端的增长可能会出现较长时间的滞后,虽然未来3年供需紧张格局有望缓解,但总体过剩量并不明显,锂价可能会进入到长周期的下行通道,逐步回落到新的底部区间,我们认为新的底部区间可能是在15-20万元/吨左右的价位。

原文始发于微信公众号(锂电产业通):全球“锂”资源介绍!