医用内窥镜是一种医用成像器械,用于在内窥镜诊疗过程中提供通道、照明,并可以对体腔、中空器官和身体管道进行观察或操作。医用内窥镜通过自然腔道或微创手术的小切口进入人体,帮助医生观测后进行疾病诊断或通过病变的活检进行病理诊断;它亦可用于手术或协助植入治疗性人工产品。

按镜体是否可弯曲,可以分为软式内窥镜(简称“软镜”)和硬式内窥镜(简称“硬镜”)。本文将对这两种内窥镜的产业链分别进行介绍。硬镜的产业特征为聚集,硬镜可以依靠产业链分工,上游的支持完成整机系统的集成进入市场,逐步形成完整的产业链,门槛低于软镜,同质化竞争倒逼硬镜加速发展至高阶技术。 来源:西南证券产业链的集群和支持可以支持更多的品牌,因此硬镜总体表现为部件可分离,大多数整机统品牌厂商侧重点都是内窥镜摄像系统(主机),国内有大量已获批商业化的 4K 超高清医用内窥镜。德国的硬镜和手术器械行销全球,有很多家族企业保持工匠精神几代人持续钻研,德国本土精密制造具备全球优势,硬镜龙头卡尔史托斯及 RICHARD WOLF、德国雪力等均位于德国,奥林巴斯也通过收购德国 Winter & Ibe GmbH,在德国设立工厂,足见德国在精密机械、光学制造技术以及供应链提供了成就硬镜龙头的沃土。国内在浙江桐庐(如桐庐企业浙江天松、杭州光典(迈瑞医疗)、康基医疗等)、长三角其他区域(如苏州新光维医疗)及其他地域(如沈阳沈大、青岛海泰新光)逐步形成中国版的硬镜和器械产业聚集地,产地聚集化趋势明显,初步具备产业集群的供应链。由于软镜的 CCD/CMOS 配置在镜体前端,光学成像以及电子成像必须相互配合完成,对柔软性、操控性高要求,供应链复杂,因此软镜从镜体到主机大多是品牌厂商一体化自主实现,自主掌握上游供应链,同时镜体作为高值耗材销售将带来后期持续的利润,具有排他性的特点。不同于硬镜,垄断全球软镜市场的奥林巴斯、富士、宾得都集中在日本本土,而这三家内窥镜企业无一例外都是从照相设备起家,其中奥林巴斯开创和引领了软镜的发展和进步,但其研发生产以及供应链大部分都限制在日本本土,人才、材料、制造装配工艺等均不外流。

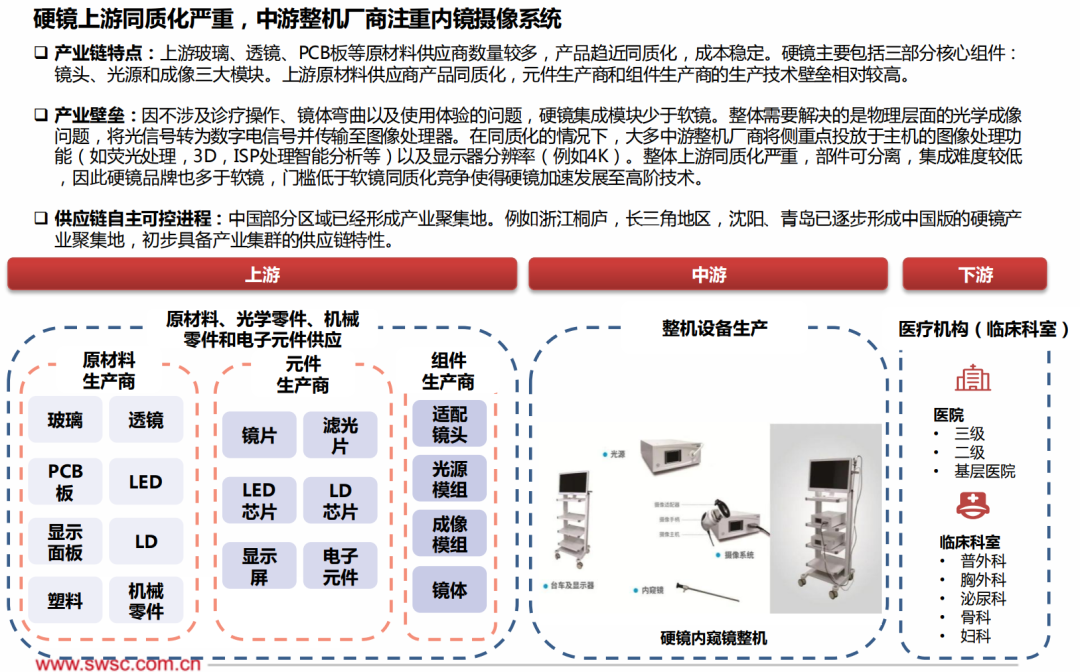

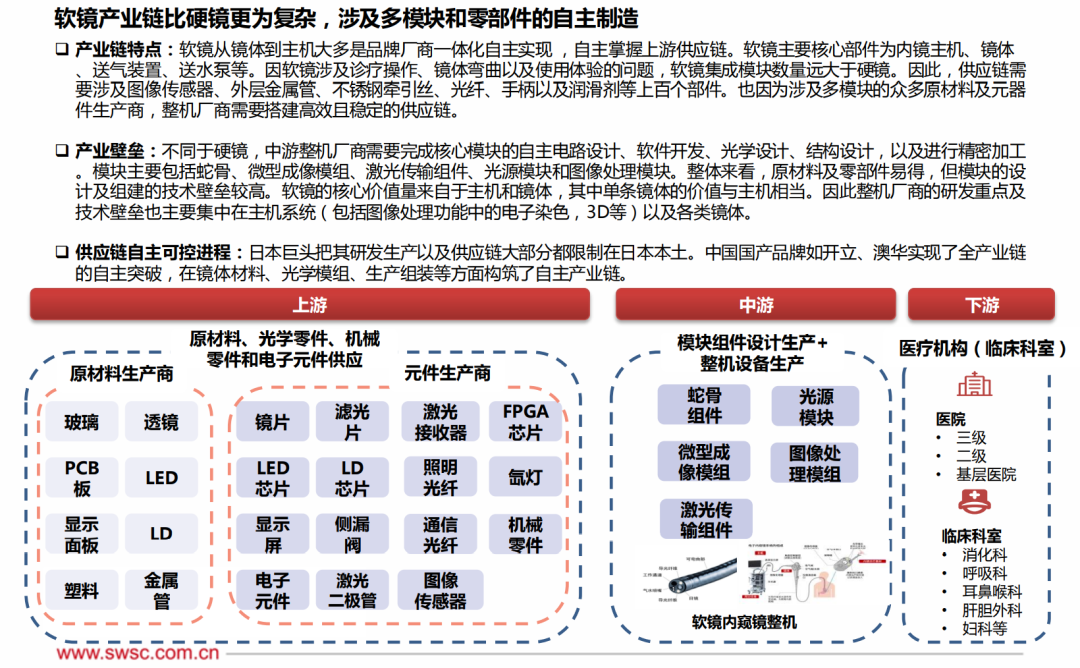

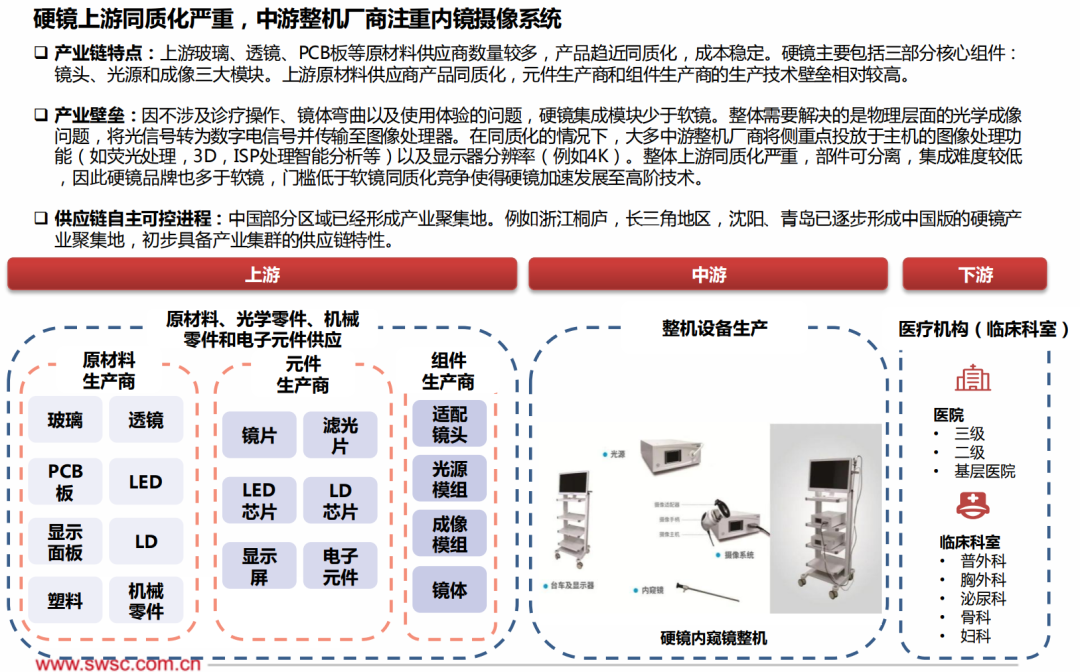

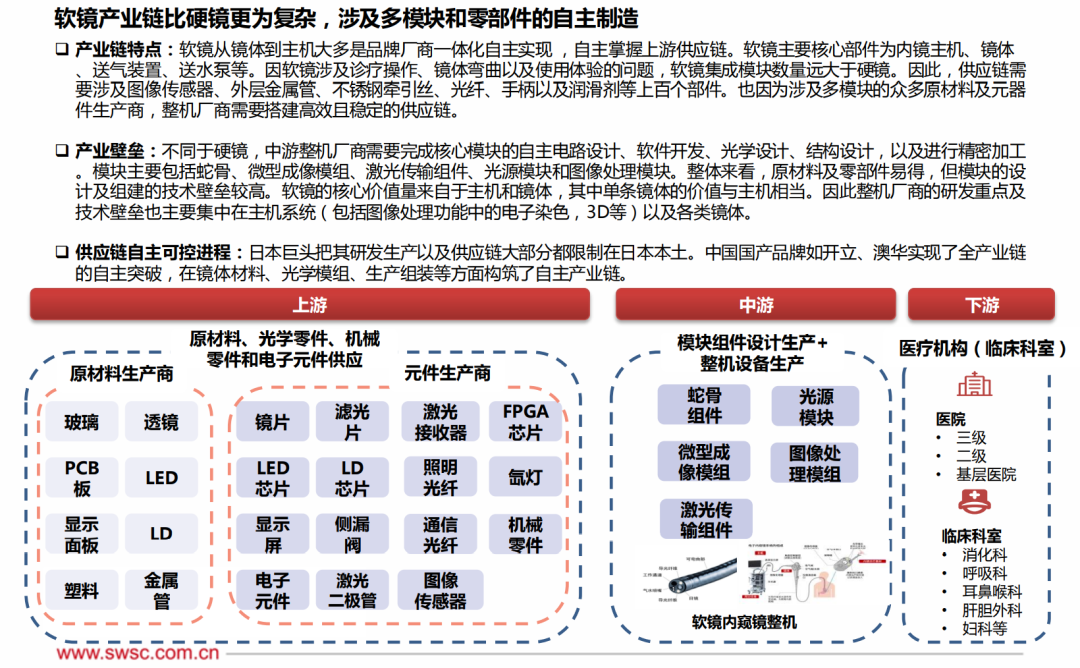

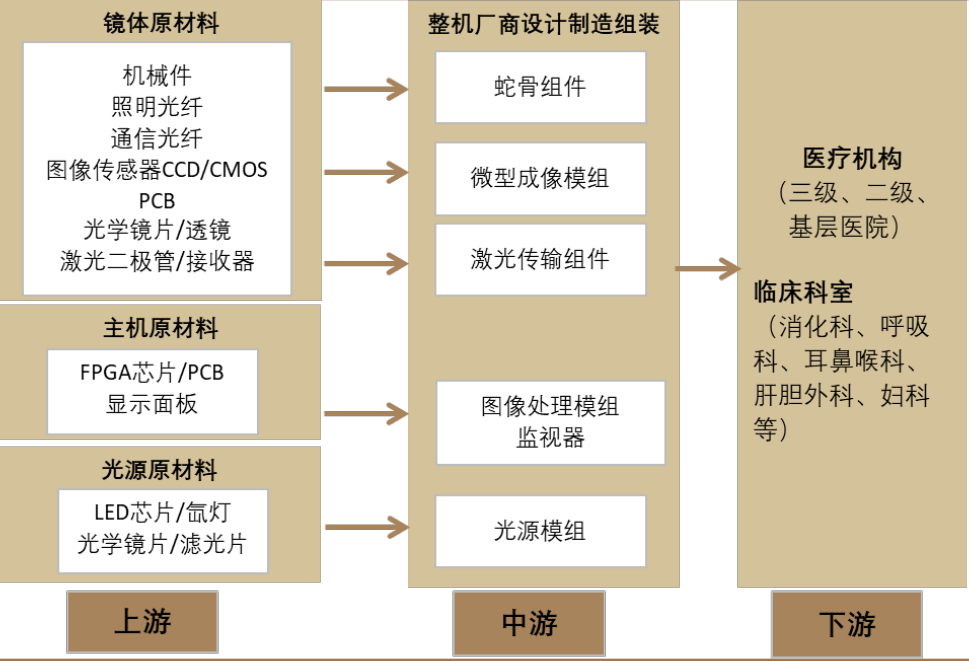

来源:西南证券产业链的集群和支持可以支持更多的品牌,因此硬镜总体表现为部件可分离,大多数整机统品牌厂商侧重点都是内窥镜摄像系统(主机),国内有大量已获批商业化的 4K 超高清医用内窥镜。德国的硬镜和手术器械行销全球,有很多家族企业保持工匠精神几代人持续钻研,德国本土精密制造具备全球优势,硬镜龙头卡尔史托斯及 RICHARD WOLF、德国雪力等均位于德国,奥林巴斯也通过收购德国 Winter & Ibe GmbH,在德国设立工厂,足见德国在精密机械、光学制造技术以及供应链提供了成就硬镜龙头的沃土。国内在浙江桐庐(如桐庐企业浙江天松、杭州光典(迈瑞医疗)、康基医疗等)、长三角其他区域(如苏州新光维医疗)及其他地域(如沈阳沈大、青岛海泰新光)逐步形成中国版的硬镜和器械产业聚集地,产地聚集化趋势明显,初步具备产业集群的供应链。由于软镜的 CCD/CMOS 配置在镜体前端,光学成像以及电子成像必须相互配合完成,对柔软性、操控性高要求,供应链复杂,因此软镜从镜体到主机大多是品牌厂商一体化自主实现,自主掌握上游供应链,同时镜体作为高值耗材销售将带来后期持续的利润,具有排他性的特点。不同于硬镜,垄断全球软镜市场的奥林巴斯、富士、宾得都集中在日本本土,而这三家内窥镜企业无一例外都是从照相设备起家,其中奥林巴斯开创和引领了软镜的发展和进步,但其研发生产以及供应链大部分都限制在日本本土,人才、材料、制造装配工艺等均不外流。 来源:西南证券整机厂商主要从中游的整机所需的各项模块切入,在对外采购的原材料基础上,通过电路设计、软件开发、光学设计、结构设计、精密加工、装配调试后完成核心零部件或模块的自主制造。核心零部件主要包括蛇骨组件、成像模组、激光传输组件、图像处理电路模块、照明光路组件等,而制造上述零部件所需的原材料均为工业领域易被广泛取得的基础材料,因此壁垒主要集中于中游环节。图:软镜上下游产业链图谱 (部件角度) 来源:行业研报内镜器械厂商:安徽省幸福工场医疗设备有限公司、杭州汉光医疗科技有限公司、上海神岳医疗器械有限公司、深圳世纪微创医疗科技有限公司、爱尔博(上海)医疗器械有限公司、天津恩泽生医疗科技有限公司、海南英达生医疗器械有限公司、显微智能科技(湖南)有限公司等。内窥镜方案/摄像系统:深圳汉高创想科技有限公司、北京锐影医疗技术有限公司、上海瑞烁信息科技有限公司、深圳市海健医疗科技有限公司、南京图格医疗科技有限公司、深圳市海瑞洋科技有限公司等。内窥镜模组:东莞晋弘医疗器械设备有限公司、广州为实光电医疗科技有限公司、深圳市欧卓斯医疗有限公司、江苏华圣伦医疗器械有限公司、江苏群力技术有限公司、江苏科沁光电科技有限公司、东莞市亨亨光电科技有限公司、东莞市全视光电科技有限公司等。内窥镜镜头:江苏天宁光子科技有限公司、东莞市和奕光电科技有限公司、焦作天裕精密光学有限公司、住田光学(东莞)有限公司、东莞合耀盛电子科技有限公司等。蛇骨加工及设计:昆山思拓机器系统有限公司、昆山允可精密工业技术有限公司、天津瑞科美和激光工业有限公司、杭州鑫泽源精密制品有限公司、漳州草节仪器配件有限公司等。医用导管:脉通医疗科技(嘉兴)有限公司、海生医疗科技(宁波)有限公司、东莞市久畅管业有限公司等。内窥镜光源:深圳市绎立锐光电科技开发有限公司、若善科技(深圳)有限公司、深圳市迈科光电有限公司等。一方面,作为高端医疗设备,国内内镜市场无论软硬镜,均长期被海外巨头把持。另一方面,国家政策鼓励国产设备并从注册端到采购端均有所倾斜。在这样的大背景下,我们不禁要问“内窥镜赛道能否成为下一个国产替代的前期价值洼地?”硬镜上游同质化严重,中游整机厂商相对更加注重内镜的摄像系统。核心技术侧重点集中在荧光、3D、4K这些软硬件集成下的图像处理功能。

来源:西南证券整机厂商主要从中游的整机所需的各项模块切入,在对外采购的原材料基础上,通过电路设计、软件开发、光学设计、结构设计、精密加工、装配调试后完成核心零部件或模块的自主制造。核心零部件主要包括蛇骨组件、成像模组、激光传输组件、图像处理电路模块、照明光路组件等,而制造上述零部件所需的原材料均为工业领域易被广泛取得的基础材料,因此壁垒主要集中于中游环节。图:软镜上下游产业链图谱 (部件角度) 来源:行业研报内镜器械厂商:安徽省幸福工场医疗设备有限公司、杭州汉光医疗科技有限公司、上海神岳医疗器械有限公司、深圳世纪微创医疗科技有限公司、爱尔博(上海)医疗器械有限公司、天津恩泽生医疗科技有限公司、海南英达生医疗器械有限公司、显微智能科技(湖南)有限公司等。内窥镜方案/摄像系统:深圳汉高创想科技有限公司、北京锐影医疗技术有限公司、上海瑞烁信息科技有限公司、深圳市海健医疗科技有限公司、南京图格医疗科技有限公司、深圳市海瑞洋科技有限公司等。内窥镜模组:东莞晋弘医疗器械设备有限公司、广州为实光电医疗科技有限公司、深圳市欧卓斯医疗有限公司、江苏华圣伦医疗器械有限公司、江苏群力技术有限公司、江苏科沁光电科技有限公司、东莞市亨亨光电科技有限公司、东莞市全视光电科技有限公司等。内窥镜镜头:江苏天宁光子科技有限公司、东莞市和奕光电科技有限公司、焦作天裕精密光学有限公司、住田光学(东莞)有限公司、东莞合耀盛电子科技有限公司等。蛇骨加工及设计:昆山思拓机器系统有限公司、昆山允可精密工业技术有限公司、天津瑞科美和激光工业有限公司、杭州鑫泽源精密制品有限公司、漳州草节仪器配件有限公司等。医用导管:脉通医疗科技(嘉兴)有限公司、海生医疗科技(宁波)有限公司、东莞市久畅管业有限公司等。内窥镜光源:深圳市绎立锐光电科技开发有限公司、若善科技(深圳)有限公司、深圳市迈科光电有限公司等。一方面,作为高端医疗设备,国内内镜市场无论软硬镜,均长期被海外巨头把持。另一方面,国家政策鼓励国产设备并从注册端到采购端均有所倾斜。在这样的大背景下,我们不禁要问“内窥镜赛道能否成为下一个国产替代的前期价值洼地?”硬镜上游同质化严重,中游整机厂商相对更加注重内镜的摄像系统。核心技术侧重点集中在荧光、3D、4K这些软硬件集成下的图像处理功能。 来自:西南证券

来自:西南证券

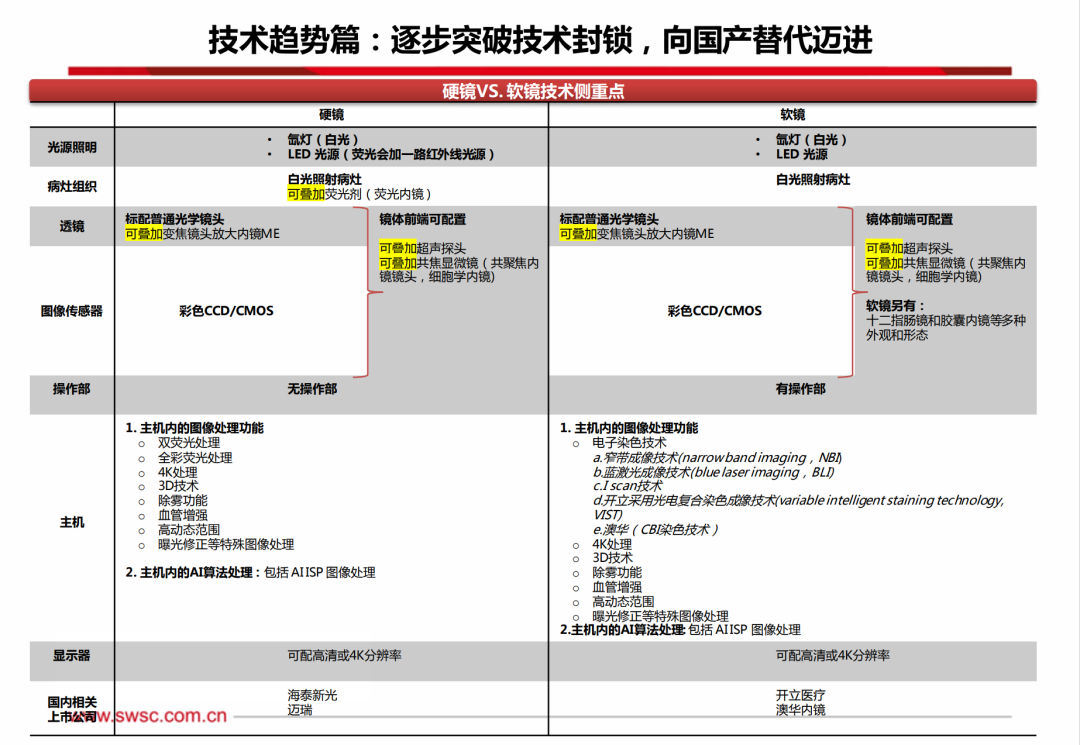

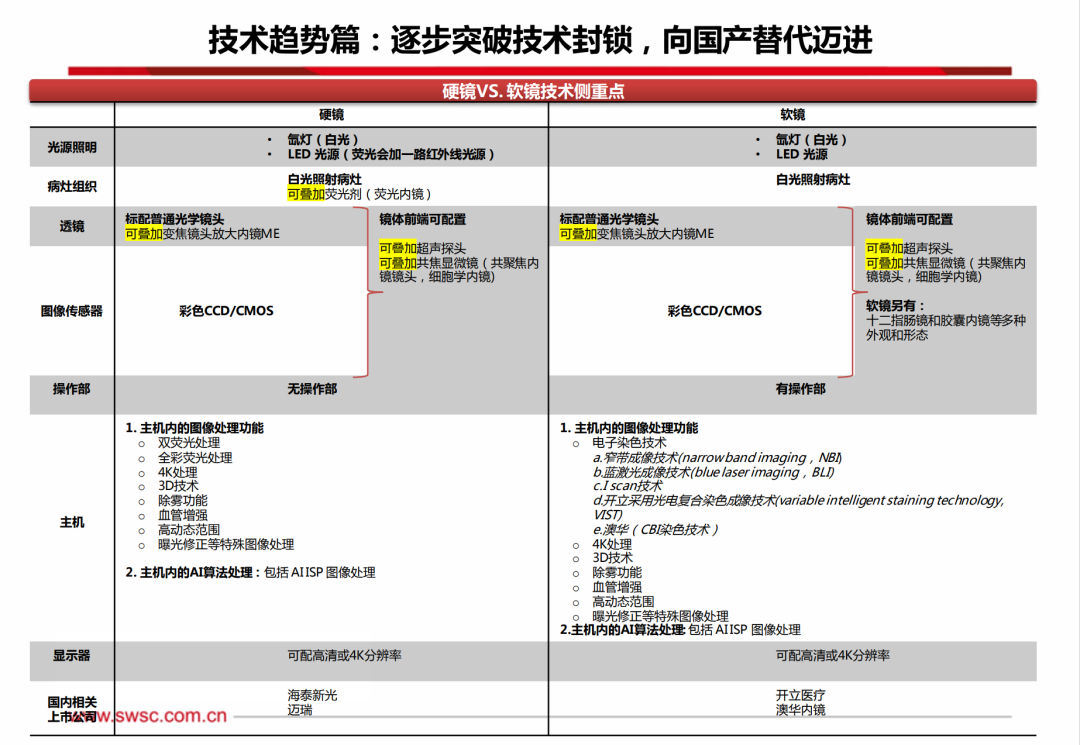

1)图像传感器方面,CMOS逐步取代CCD,为国产替代奠定基础;

2)AIISP图像信号处理方面,AI+图像处理分析会是未来技术发展的重要方向;

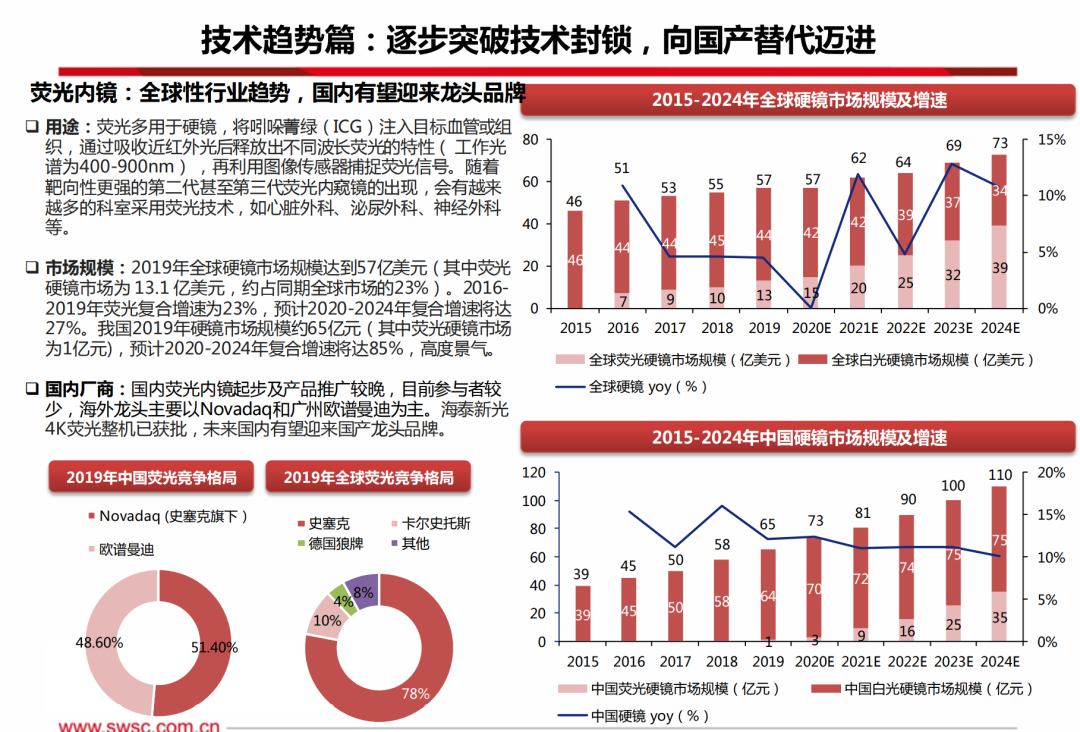

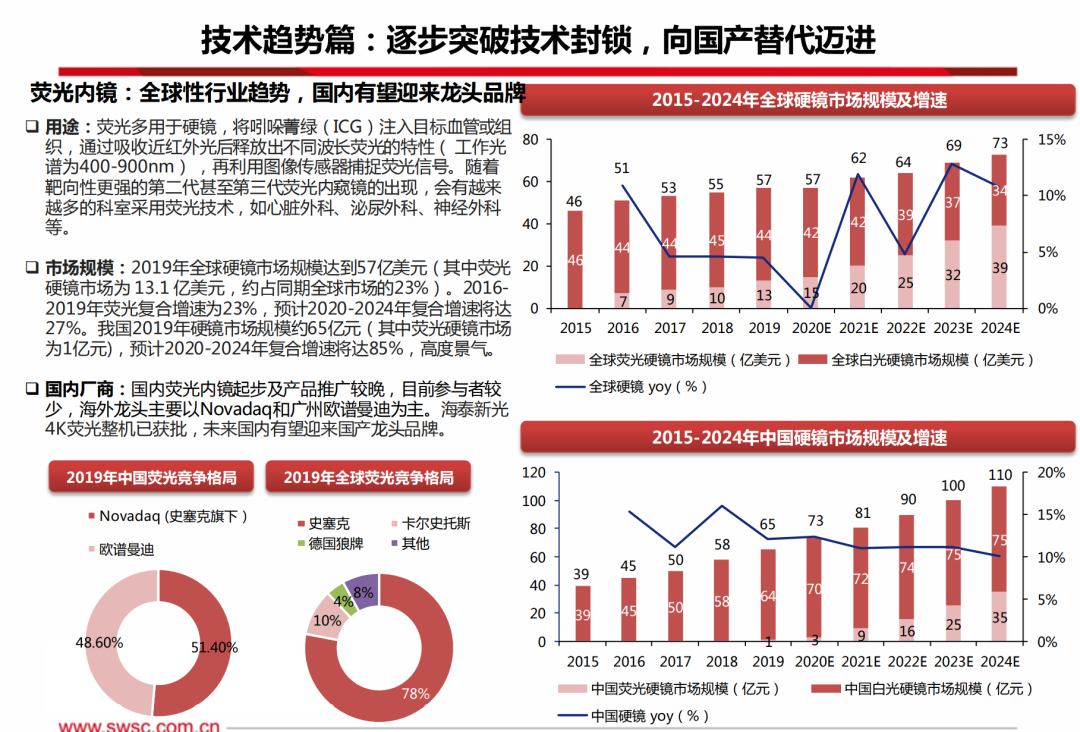

3)荧光内镜方面,荧光处理系统是全球性的技术迭代趋势,国内有望迎来龙头品牌;

4)镜体方面,硬镜镜体的技术壁垒在于光学工艺和精密制造。进口厂家凭借先发优势,对镜体和摄像系统达到了全面覆盖。国产目前还以少数科室为主,正在加速实现全品类覆盖;

5)整机方面,加速研发和差异化创新将加快国产替代进程。国产整体性价比显著,创新图像处理技术可提升整机议价能力。

软镜产业链比硬镜更为复杂,涉及多模块和零部件的自主制造。核心技术侧重点集中在超声、放大、电子染色技术等图像处理功能以及镜体操控的灵活性。1)图像处理器方面,国产电子染色技术已突破NBI专利垄断;

2)放大方面,国产开立、澳华逐步缩小与进口的差距;

3)一次性软镜是未来器械创新的确定性方向,国产厂商加速布局;

4)超声助力精准诊疗,国产具备核心竞争力;

5)镜体方面,软镜镜体趋势上追求极致操控性,进口与国产品牌之间的隐形差距凸显。此外,进口比国产的镜体覆盖面更广,国产品牌也正在加速覆盖;

6)整机方面,国产性能逐步追赶进口,性价比显著,未来预计将持续放量增长。国产硬镜和软镜都在追求供应链的自主可控,在技术上进行差异化创新以加速国产替代化进程。

内窥镜市场是一个有潜力的市场。根据弗若斯特沙利文预测,2021年国内市场规模(出厂端)为250亿元左右,预计2030年市场规模将达600亿元,中国市场也将在2030年成为全球内窥镜第二大市场。主要驱动力来自:

1)我国政策鼓励国产设备,从注册到采购端均有倾斜;

2)微创大时代加速来临,拉动内窥镜上游制造企业规模增长;

3)早筛渗透率的提升,激发中高端内镜整体需求;

4)分级诊疗政策推升基层医院设备需求+内镜医生需求。

来自:西南证券

来自:西南证券

原文始发于微信公众号(艾邦医用高分子):国内医用内窥镜的产业链及技术趋势分析

来源:西南证券

来源:西南证券

来源:西南证券

来源:西南证券

来自:西南证券

来自:西南证券 来自:西南证券

来自:西南证券