随着TOPCon等N型组件放量,高性能POE胶膜需求快速攀升,POE粒子被视为未来1—2年光伏最紧张辅材环节之一。

据民生证券测算,目前全球光伏级POE粒子供给约30万—40 万吨左右,远小于POE粒子需求,2023 年POE粒子预计面临紧缺,或成为产业链卡脖子环节。

POE粒子生产迄今被海外垄断,国产化仍存在诸多难点,但万华化学、卫星石化等化工龙头均已公告新建POE产能。

业内预计,2024年POE粒子有望实现国产化量产突破,率先投放市场的企业将享受行业红利;2026年之后,多家国内企业产能将会上马,届时POE粒子市场可能会成为红海。

POE 粒子保供是2023年关键

POE胶膜具有高阻隔性、抗PID能力强、无醋酸等特性,是目前双面组件、N型电池的主要封装胶膜。

POE粒子是POE胶膜的核心上游原材料,粒子成本在光伏胶膜的生产总成本中占比超80%。据相关测算,2022-2025年光伏POE需求分别为19万/45万/75万/103万吨,POE粒子将供应偏紧。

目前国内还没有规模化量产POE粒子的企业。陶氏、三井、LG 是全球主要的POE粒子供应商,具有极强的议价能力,付款方式通常为现款现货。

2017-2021年,我国POE进口量从22.22万吨增至63.99万吨,年均复合增长率29.95%;进口单价从2020年的1615.75美元/吨上涨至2022年1-7月的2843.19美元/吨,涨幅达75.97%。

据西南证券研报分析,虽然全球POE粒子总产能达到200万吨,但由于POE粒子被广泛应用于汽车、电线电缆、聚合物改性等领域,考虑实际产能利用率、其他应用领域需求增长、不同牌号和不同产品间产线切换等因素,光伏级POE粒子实际产能远低于名义产能。

招商证券电气设备新能源行业首席分析师游家训认为,短期光伏胶膜用POE粒子的增量可能更多来自POE粒子厂商的产能调配,考虑下游需求的快速释放,粒子保供是2023年的关键。

民生证券电新团队介绍:

陶氏将2023年提供20万吨POE粒子给福斯特,4万~5万吨给赛伍技术,剩余分给其他厂商;

祥邦科技基本包断三井的POE粒子供应;

海优新材的POE粒子主要来自 LG化学。

基于2020年后国内新增胶膜产线都能同时满足EVA、POE、EPE生产,因此各胶膜厂商的“看点”在于能拿到多少POE粒子供应。

国内POE工业化生产存在三大壁垒

通常所说的POE主要是指辛烯质量分数大于20%的乙烯-辛烯共聚弹性体,下游应用领域广泛,生产壁垒较高。

目前,POE合成技术主要采用溶液聚合工艺,国外在催化剂、聚合工艺领域拥有大量专利,相关核心技术不对外转让。国内高校及研究院所对POE合成技术进行过相关研究,开发了具有高共聚性能的茂金属催化剂和非茂有机金属催化剂,但实现工业化的最后一公里路径尚未打通。

POE投产核心问题有三方面:第一是催化剂,茂金属催化剂研发情况或匹配情况等是最核心的问题。由于目前催化剂相对保密,现在大部分国内产线对催化剂的研究方式,无论是试验还是工业化生产,初期都是先购买国外催化剂,再逐步研发。

目前,我国茂金属催化剂及其催化产品的研发主要依靠中国石油、中科院化学所等单位。中石化体系以外的民营企业大部分也有研究院和研究体系,也是通过先购买国外催化剂,再加上自己的技术储备,不断改进和摸索。

第二个在于α-烯烃,其占POE产业链利润约60%。POE所需的α-烯烃原料,最主要是指辛烯、碳8等原料。由于国外企业对线性α-烯烃技术封锁以及高价技术转让费,我国每年需要从国外进口大量高碳α-烯烃。

但据统计,国内目前绝大多数规划POE的厂家都配备有α-烯烃产能,他们技术没有问题,可以实现和POE同时或者先后投产。细分来看,未来中国POE可能会分碳4的POE和碳8的POE(目前规划α-烯烃的产能大部分是碳8)。

第三是POE工艺包,目前陶氏第一代专利将到期,通过国内科研所、院校对POE工艺研究,结合国外专利到期的情况,可以进行应用,所以POE工艺方面基本没有问题。

陈子坤称,按照难度从大到小排序,分别是催化剂、α-烯烃以及POE聚合。目前来看,后两部分国内基本已实现工艺上的突破,催化剂方面仍存在技术难点。

国产化前景广阔,大厂争相布局

现阶段,国内POE尚未实现工业化生产,不过万华、卫星等大化工企业,均已公告新建POE产能,且技术为自研。

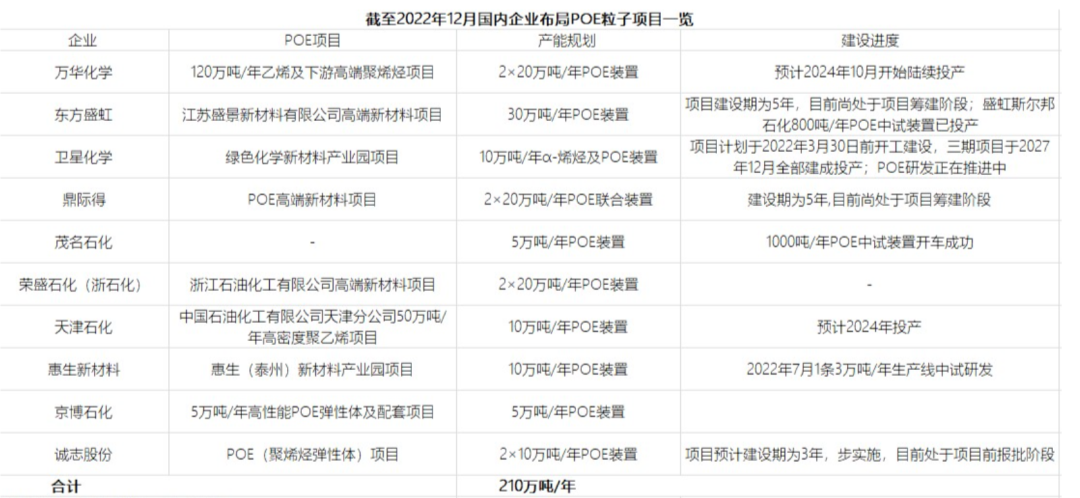

截至2022年12月,国内已规划POE粒子产能约为210万吨,多数企业通过“中试-放大”稳健推进,目前进度较快的为万华化学、卫星化学、东方盛虹等。例如,卫星化学1月13日在投资者互动平台表示,公司自主研发的POE项目正在实施,小试产品已送下游客户测试。其中,POE核心原料α-烯烃已建成1000吨/年装置,即将试生产。

数据来源:各企业公告

瑞银中国石油化工行业分析师郭一凡表示,POE粒子项目土建施工大约需要2年左右,中交后调试出合格产品需要0.5-1年,扩产周期一般需要3-3.5年。根据各企业产能规划及项目推进情况,考虑到项目试车及产能爬坡,2024年有望实现国产化量产突破,率先投放市场的企业将享受行业红利。

一位不愿透露姓名的行业资深分析人士称,万华的POE光伏料在2022年中试装置已出,并且已经送到下游客户那里去验证,但POE光伏胶膜做成制品后,需要在特定环境下做研究,时间较长,目前还没有做完制品论证。

从产品POE粒子物性来说没有问题,能够达到光伏级物性的要求。乐观来看,假设光伏POE中试粒子没问题,万华可能会在2024年初期投产,不用等到2025年就会工业化生产POE粒子。

但该人士同时指出,中性来看,毕竟国内目前没有工业化装置,从中试到工业化装置跨度较大,国内目前技术储备能否实现工业化装置快速生产合格产品存疑。

鉴于光伏POE价格高位运行的状态,国外供应商扩产积极性也较高。综合媒体报道来看,三井预计新增POE产能12万吨,沙比克约扩产至30万吨,LG未来将扩产到38万吨,因此,未来国外POE产能预计扩张20万~40万吨。

民生证券电新团队预计,2026年之后多家国内企业产能将会上马,届时POE粒子市场可能会成为红海。

近期大热、耗资百亿“杀入”POE大战的鼎际得则表示乐观,并不担心POE变卷——该公司内部人士认为,10年前大家还不知道POE可以用在光伏,作为性能非常优异的产品,POE还有更多产品可以替代,比如替代橡胶,SEBS、SBS弹性体都是可以的。

来源:新材料研习社

原文始发于微信公众号(光伏产业通):国内POE工业化生产存在三大壁垒