工商业储能的集成度强,通常来说,中小型工商业采用储能一体柜,大型工商业则采用储能集装箱。

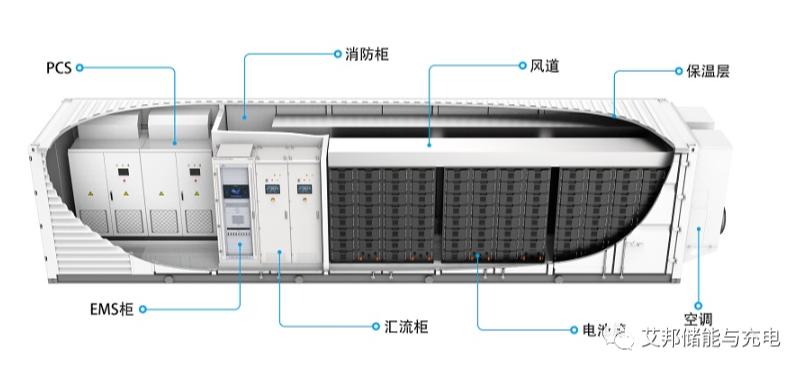

工商业储能系统包括电池系统+BMS、PCS、EMS、变压器,机架,连接线缆、汇流柜、防雷及接地系统、监控及报警系统等,系统均进行模块化设计,系统电压、容量灵活配置。

具体来看,储能一体柜组成主要有:电池簇、PCS、EMS、温度控制系统、消防控制系统、高压盒等。

集装箱储能系统组成主要有电池簇、PCS、EMS、消防柜、汇流柜、保温层等。

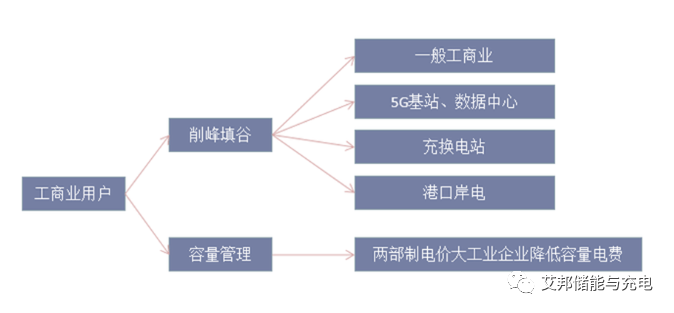

工商业储能的盈利模式是峰谷套利,即在用电低谷时利用低电价充电,在用电高峰时放电供给工商业用户,用户可以节约用电成本,同时避免了拉闸限电的风险。

伴随着分时电价的完善,峰谷电价差拉大,工商业储能的经济性明显提升。目前国内工商业储能的运营主要有两种商业模式。

一是由工商业用户自行安装储能设备,可以直接减少用电成本,但是用户需要承担初始投资成本及每年的设备维护成本。

另外一种是由能源服务企业协助用户安装储能,能源服务企业投资建设储能资产并负责运维,工商业用户向能源服务企业支付用电成本。

同时,用户侧储能实现多场景扩张,出现充换电站、数据中心、5G基站、港口岸电、换电重卡等众多应用场景。

参与企业众多但竞争格局尚未完全打开。现阶段规模较大的工商业储能企业包括时代星云、沃太能源、库博能源、奇点能源等,工商业新锐企业包括亿兰科电气、傲普新能源、阿诗特能源等,当前各企业的竞争壁垒尚不明显。出货量规模普遍偏小。

除个别以租赁模式推广市场的企业外,大部分企业年出货量规模均不超过200台;第一批进入市场的企业出货量规模多数在100-200台之间;2022年新进工商业储能企业大部分还处于设计产品、组建团队和品牌宣传等阶段,尚未真正有产品进入市场。

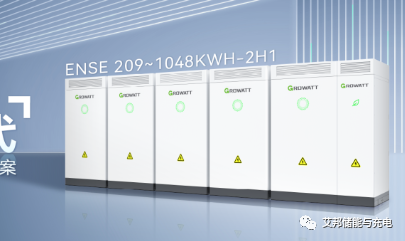

主流产品容量约200kWh。国内工商业储能主流产品容量170-220kWh ,同时搭配70-110kW的功率配置,形成满充满放2小时的能量存储时间,容量的设计与Tesla的Powerwall产品相似。

部分企业主推1000kWh产品,瞄准园区等客户。而出口海外的工商业储能多以300+kWh产品为主。

(主流工商业储能公司)

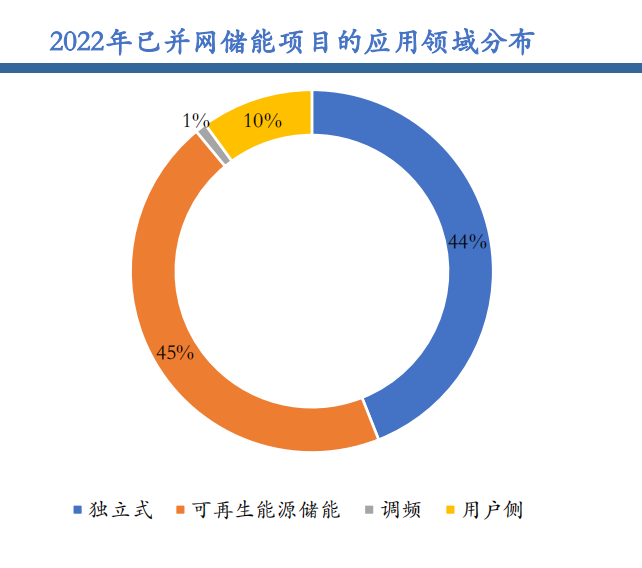

用户侧储能项目占2022年已并网项目的10%。从2022年已并网项目的应用领域来看,可再生能源储能项目和独立式储能项目分别占比达45%和44%;

用户侧(户用+工商业)储能项目在容量规模占比上大幅提升至10%,其中包含3个10小时铅炭储能项目。

用户侧储能规模达GW级。据中关村储能产业技术联盟数据,2021年中国新型储能并网项目总规模为2.4GW/4.9GWh;

据储能与电力市场统计,2022年该规模达7.762GW/16.428GWh,容量规模同比+235%。其中,已并网用户侧储能项目容量占比10%,规模达1.64GWh。

资料来源:华经情报、中泰证券、艾邦整理

原文始发于微信公众号(艾邦储能与充电):工商业储能系统组成、应用场景、市场格局及规模介绍